今年二季度以来,国内乘用车市场承受较大压力,同比销量出现负增长。10月乘用车市场零售达到171.7万辆,同比下降13.9%。而与之相对,新能源汽车维持了销量的持续大幅增长。

据乘联会数据,今年10月,我国新能源乘用车零售销量达到32.1万辆,同比增长141.1%;1-10月新能源车零售213.9万辆,同比增长191.9%,对燃油车市场形成了较强的替代效应。

其中,10月新能源车国内零售渗透率达到18.8%,较2020年的5.8%有显著提升,汽车电动化的趋势已势不可挡。值得一提的是,乘联会在最新的10月分析报告中还特别提到,新势力车企销量同比和环比表现总体较好,尤其是哪吒、威马、零跑等浙江省的二线新势力逐步崛起。

如今,新能源车在行业整体向好的趋势下仍呈现供给决定需求的状态。而在面临“缺芯”、原材料涨价、海运费上涨等多重因素的影响下,造车新势力的竞争格局也出现了戏剧性分化。

蔚来“掉队” 新势力格局生变

11月10日,作为造车新势力三巨头“蔚小理”之一,蔚来(NIO.US)率先发布了其Q3财报。

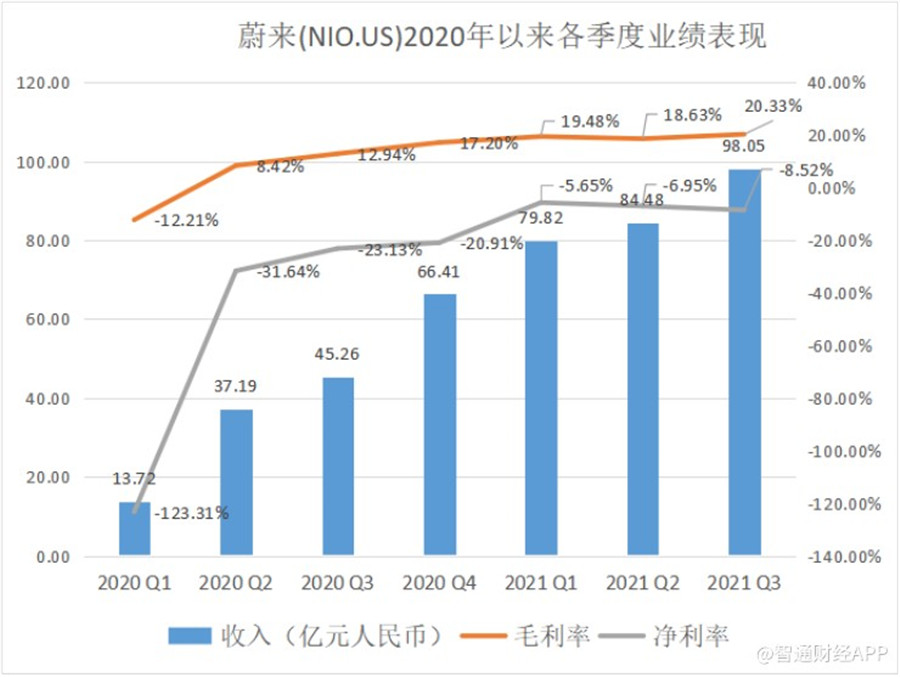

财报显示,2021年三季度,蔚来实现总营收98.05亿元(人民币,下同),同环比分别增加117%、16%,超过市场预期的93.16亿元;实现毛利19.93亿元,同比增长240.3%,环比增长26.6%;三季度,公司净亏损8.35亿元,同比收窄20%,环比扩大42%。

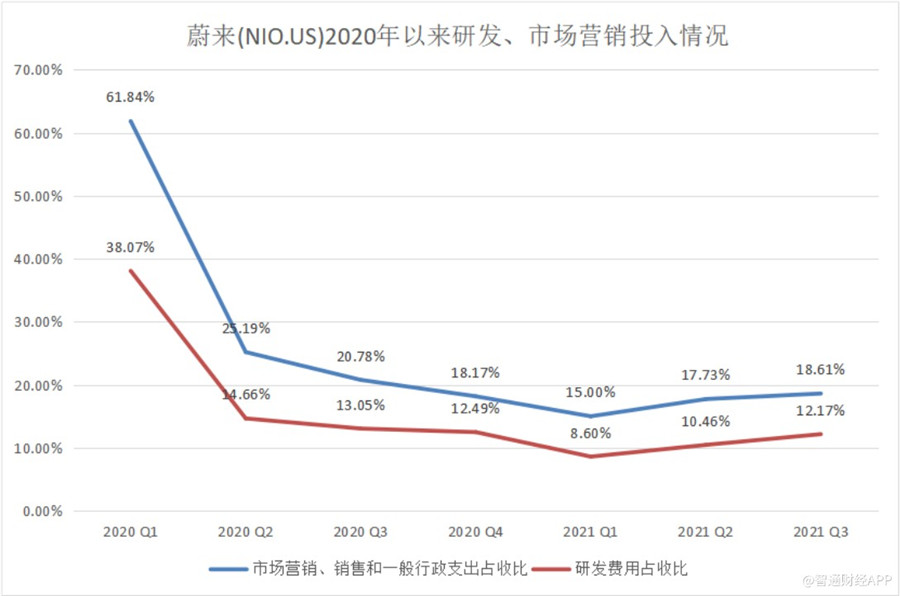

若从公司过往各季度业绩表现来看,蔚来的净亏损率于近两个季度出现连续下滑。这背后,则是公司在研发费用、市场营销、销售和一般行政支出上的投入加大。

据智通财经APP了解到,三季度,蔚来研发费用达11.9亿元,市场营销、销售和一般行政支出达18.2亿元,占收入比重分别达18.61%、12.17%。其中,研发费用增加主要体现在ET2.0车型和自动驾驶技术研发,市场营销、销售和一般行政支出增长则源于销售服务网络及团队规模的进一步扩张。

整体来看,公司业绩虽然于近两个季度净亏损出现环比扩大,但整体保持平稳,同比数据也改善显著。而相比之下,公司在汽车交付量表现的大幅波动,则更受到关注。

今年三季度,蔚来实现汽车交付量为24439辆,其中包括5418辆ES8、11271辆ES6和7750辆EC6,同环比分别增长100.22%、11.61%。而相较公司9月破万的10628辆月交付量,蔚来于10月的交付量出现骤降,达3667台。

对此,蔚来相关负责人表示,公司10月交付下滑主要与江淮蔚来工厂停线改造升级有关,目前该产线已于10月下旬逐步恢复生产。受此波动影响,公司所给出的四季度交付指引也显得相对保守,预计2021年Q4汽车交付量为23500-25500辆,与三季度基本持平。

作为“蔚小理”三巨头之一,蔚来交付量的大幅“掉队”也引来市场对于新势力竞争格局生变的解读。在各造车新势力公布的最新交付数据中,蔚来交付量的大幅下滑使其在10月交付量的排名中落至第五位,小鹏、哪吒、理想、威马则分别以10138辆、8107辆、7649辆、5025辆的月交付量排名前四。

值得一提的是,在最新的10月造车新势力交付情况中,名不见经传的哪吒汽车以8107辆单月交付量迅速滑升至行业第二,实现294%的同比增长;其中,1-10月累计交付也实现同比398%达到近5万辆,由此也有人将其与三强并称为“四大天王”。

以现今行业格局来看,除“蔚小理”除了面临哪吒、威马、零跑等二线新势力逐渐崛起外,大众、比亚迪、吉利等传统汽车制造商在新能源赛道的发力也对这一行业格局形成了新的变量因素。

可以看到的是,二线新势力近期在交付量上和资本市场频频释放利好,传统车企也进一步丰富产品线,并利用平台化优势实现降低成本。这一背景下,新势力竞争格局变化正波涛暗涌。

两轮“缺芯”后 行业正迎来需求回补

在这场新一轮的新能源拉锯战中,全球疫情、“缺芯”也成为了加剧行业分化的催化剂。应对行业面临的共同难题,各家车企也因对于芯片及其他零部件的库存深度不同,所受到影响的程度和时间长度也有所不同。

继蔚来因芯片采购受阻而成为中国首家受芯片短缺潮影响被迫停产新能源车企后,理想汽车也曾对外发布公告,受马来西亚疫情影响,公司毫米波雷达供应商所采用的专用芯片严重减产,从而公司对三季度车辆交付量预期进行相应下调。

为此,各家车企也采取不同应对方案以缓解这一供应链困境。例如,理想汽车应对芯片短缺进行提前囤货,小鹏汽车也与芯片、Tier1厂商达成合作协议、对外投资并与政府进行芯片联合采购等。

回顾本轮新能源芯片短缺的核心环节,马来西亚作为全球半导体产业链的重要一环,在占据全球80%份额的主要车规级芯片供应商中,大多数MCU芯片的封装加工便在马来西亚。而随着今年6月疫情加剧马来西亚被迫封国,英飞凌和意法半导体等不得不暂停部分生产。

目前,随着马来西亚9月以来疫情增速放缓,半导体产能利用率也迎来逐渐恢复。有媒体报道,马来西亚晶圆厂设备供应商9月末的平均产能利用率已恢复至89%,8月末仅为51%。

对于四季度展望,天风证券认为,随着芯片产能供给有所缓解,市场需求将得到部分释放。进入四季度,主机厂及经销商开始冲量,随着供给满足度提高,预计Q4汽车销量环比Q3将有明显改善。与此同时,原材料价格、海运费等也已于高位企稳甚至部分回落,零部件板块有望迎来戴维斯双击。

而将目光拉至更长,中信证券则预计,芯片供给在“晶圆端”和“封测端”两轮芯片短缺后将于2021 Q4至2022 Q2迎来需求回补。其中,预计2022年新能源汽车销量维持高增速,全年销量达480万辆,需求回补将成为2022年的主旋律。