11月4日,福布斯发布了《2021福布斯中国内地富豪榜单》,天齐锂业董事长蒋卫平以471亿元的财富位列第79位,重新回到前一百名。

四年前,蒋卫平曾以284.7亿元的财富获得过该榜单的51名,但此后几年一直排在百名开外。

对于此次榜单,福布斯中国提到,涨幅最大的是从事包括锂电池在内的绿色能源产业的富豪,其公司的销售业绩出现了强劲的增长。毕竟在汽车行业上,中国除了是世界最大的汽车市场,还是世界上电动汽车销售的领先者。

新能源汽车已是大势所趋,政策倾斜、资金涌入。中商产业研究院数据,2021年1-9月,新能源汽车产销分别完成216.6万辆和215.7万辆,同比分别增长1.8倍和1.9倍。

乘联会秘书长崔东树预计,2021全年新能源车渗透率有望突破15%,小鹏汽车创始人兼董事长何小鹏甚至乐观预测,2025年渗透率将达50%。

新能源市场的火爆,极大刺激了对动力电池的需求。这一点从宁德时代的崛起就可见一斑,其市值目前已超15000亿,年内涨幅超过了80%。江湖上已经流传起了“宁王”的名号。

在锂盐行业,天齐锂业也曾是当之无愧的一代大王,但由于后来大肆举债扩张,又适逢行情不佳,一度陷入了低迷。

但实际上,这一扩张背后也让天齐锂业实现了“家里有矿”。以“蛇吞象”的方式并购海外优质锂矿资产,天齐锂业已经手握全球最大的硬岩锂矿和世界卤水储量最大、品位最高的盐湖,同时拥有傲视行业的毛利率。

9月13日,天齐锂业公告宣布启动港股上市,募集的资金主要用于债务偿还、产能扩张和补充运营资本。这是2018年天齐锂业港股发行失败后,第二次发起冲击。

如今,蒋卫平重回福布斯富豪榜前百,是否也意味着曾经的“大王”已经强势归来?

以“蛇吞象”长成巨头

“我始终喜欢实业,喜欢生产,喜欢听机器那种轰隆隆的声音。”

时隔多年,蒋卫平在回忆当初为何收购洪射锂业时,依然难忘那种对制造业的好感。由于为人低调极少接受采访,这是他少有的外露式表达。天齐锂业成功后,他继续保持着投入的工作状态,9点上班、6点下班,日日如此。

生于50年代的蒋卫平属于知青一代,1977年恢复高考后,他考入四川农业机械学院农机专业,从此和制造业结缘。

大学毕业后,蒋卫平先在成都机械厂做了三年的技术员,然后短暂地在四川省九三学社从事行政管理工作,此后重回制造业,在中国农业机械的西南公司担任了10年销售。

这段经历对蒋卫平下海经商产生了直接影响。1997年,他创立成都天齐实业有限公司,做起了矿物进出口贸易的生意,锂资源的进口是其业务之一。

在接受媒体采访时,蒋卫平曾谈到为何选择进入锂行业,一方面是因为相信锂的市场前景,一方面也是因为他对特殊化学元素的兴趣。

“氢、氦、锂是元素周期表中的前三位,排在第三位的就是锂,是密度最小的金属,也是已知元素中金属活动性最强的金属,还能在核爆炸中起到控制速度的作用。”他说。

在矿物贸易行业摔打了7年之后,2004年,蒋卫平获得了一个重回制造业的机会。这一年,洪射锂业由于长期经营亏损陷入破产边缘,作为其锂矿石供货商,蒋卫平果断出手,拿出1144万元将其收入囊中,从此正式进入锂盐加工行业。射洪锂业也由此成为天齐锂业。

并购之后,蒋卫平展开了在技术、管理等方面的一系列改善,加之锂业行情好转,天齐锂业很快扭亏为盈,快速发展。2007年天齐锂业完成股改,2010年便登陆深交所。产量、产能都是市场第一,此时的天齐锂业是毫无争议的锂业“天王”。

但此后两年,天齐锂业似乎陷入了停滞,营收保持在4亿元左右,净利润也只有4000多万元。

身处锂资源行业,天齐锂业天然依赖上游提供的锂辉石原料。中国的锂储量位于全球第四,占比约7%,但由于成本高、开采难等原因,主要的锂资源还是来自于进口。从1996年开始天齐就向泰利森进口锂精矿,巅峰时期,其一家就要吃下后者1/3的量。

但天齐并没有享受到大客户的优待,相反在谈判时往往处于被动。

作为拥有全球品味最高、储量最大格林布什锂辉石矿的供应商,泰利森在当时占据了全球锂资源供应35%的市场份额,而且又是天齐锂业唯一的原材料供应商,双方地位悬殊。这种状态一直持续到2013年,天齐锂业在众多友商的帮助下,以超过50亿元的价格,成功截胡美国锂业巨头洛克伍德,抢先收购了泰利森。

这次“蛇吞象”的收购让蒋卫平赌上了全部,他把天齐集团的有效资产和自己个人的家产都抵押了。多年后回顾这次收购,他曾感慨,“当时没人相信四川的小企业能战胜美国大公司。”

当时,国内厂商使用的锂精矿80%以上都是从泰利森进口的,天齐的这次收购不仅使自己完成了对上游资源的布局,从更大的维度来讲,也有利于国内锂业的发展。

收购为天齐锂业的发展带来了跨越式增长,让这家四川小厂一跃成为锂业巨头。2014年时,其营收已经暴涨到14亿元,净利润也超过了2.8亿元。

2018年,蒋卫平故技重施,再次完成跨国收购,以近259亿元的代价,收购了智利化工矿业公司SQM 23.77%的股权。该公司拥有全球最大、品位最高的阿塔卡玛盐湖卤水资源。

蒋卫平进一步加强了对上游资源的掌控,但为了完成这笔交易,天齐锂业向境内外银团一共借款了35亿美元(约合人民币258.93亿元)。

这笔债务,成为天齐此后几年的心结。

并购后遗症

拿下泰利森后,天齐一开始拥有100%的股权,但没过多久,蒋卫平又将49%的股权转手卖给了洛克伍德。这样在不丢失控制权的情况下,天齐还能缓解一定的资金压力。

泰利森成为了那只下金蛋的鸡,在财务费用不高的情况下,每年都为天齐贡献了可观收益。财报显示,2019、2020年,文菲尔德的净利润分别为13.5亿元和9.8亿元(泰利森为文菲尔德全资子公司)。

但在收购SQM的交易上,蒋卫平面对的情况就复杂多了。

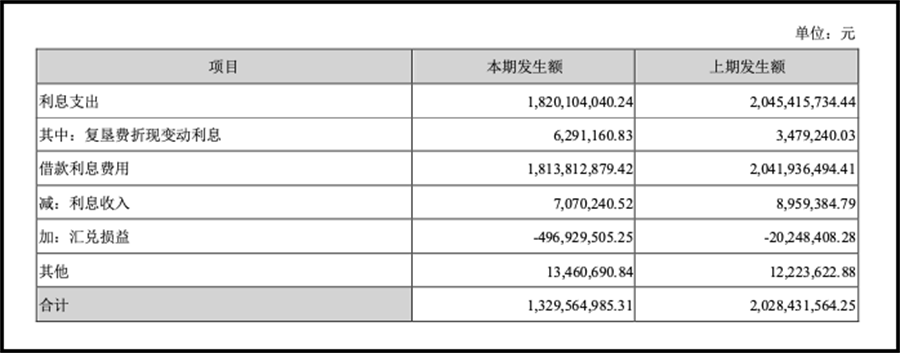

最大的问题是天价的利息支出。2019、2020年天齐利息支出高达20.5亿元和18.2亿元,分别是2018年4.2亿元利息支出的4.9和4.3倍。而2019年、2020年,天齐的营收分别为48.41亿元、32.29亿元——也就是说,天齐大约4成的营收将用于支付利息。而天齐的资产负债率,也由2018年的73%上升到2019年的80.88%,2020年的82.32%。

然而,完成对SQM的收购后,天齐从中获取的受益却非常有限。年报显示,2019年天齐锂业从该项目获得约4亿元收益,但当年需要为之支付的利息却超过16亿元,2020年的情况也没有好转,约14亿元的贷款利息费用,依然远超1.75亿元的项目投资受益。

SQM的拖累让天齐从盈转亏。2019年底,天齐锂业对该笔投资计提52.79亿元减值准备,受此影响,2019年公司亏损将近60亿元。此后一年,由于沉重的利息压力,天齐锂业当时2020年11月底到期的18.84亿美元贷款不得不寻求展期。

2020年,天齐锂业归属于上市公司股东的净利润亏损收窄至18.34亿元。但持续的亏损,也让曾经的锂业巨头陷入了“暴雷”的风险。

为了解决债务问题,2020年底,天齐锂业发布公告,称将引入澳大利亚上市公司IGO为战略投资者。

今年7月,这笔投资终于尘埃落定。投资完成后,天齐锂业获得13.95亿美元的救命资金——其中约有12亿美元将用于偿还并购贷款,IGO则获得澳大利亚奎纳纳项目49%的股权以及泰利森24.99%的股权。但这笔交易也终于让天齐暂时摆脱了债务风险。

今年以来,新能源市场持续走高,锂业迎来春天。以电池级碳酸锂的价格为例,目前其价格已逼近200000元/吨,去年同期则在45000元/吨左右。根据财报,2021年1-9月,天齐锂业实现营业收入38.73亿元,同比增长约6成,同时净利润转正,为5.29亿元。

和同行相比,天齐锂业的风格向来激进。

以赣锋锂业为例,其经营风格稳健,面对优质锂矿资源时,此前多是以获得矿产包销全为目的,采用参股的形式投资,资金压力较小。

但在财务表现上,两者也有显著差别。2018-2020年,天齐的毛利率都在40%以上,2018年甚至达到68%,2021年其毛利率也维持在50%以上。相比之下,赣锋锂业的毛利率除了在2017年达到过40%,近几年一直保持在20%-40%之间。

特别是在眼下,新能源汽车渗透率飞速提升,无论是车企还是电池厂,都在疯狂扩张产能,对上游原材料的需求还有极大增长空间。在这样的情况下,凭借早早布局优质矿产资源,天齐锂业虽然一度陷入困境,但因此实现低成本入局,维持较高的毛利率。

随着其产能进一步释放,天齐锂业有望在营收和利润上更上一层楼,彻底解决债务问题。目前,天齐锂业共有4.8万吨/年氢氧化锂,以及2万吨/年的电池级碳酸锂项目正在建设当中。

抢矿热潮

市场的高景气,拉动了相关股票的价格。

11月8日,天齐锂业涨停,报104.48元。数据宝统计,近五个交易日的龙虎榜当中,110只个股出现了机构的身影,其中60只股票呈现机构净买入,50只股票呈现机构净卖出。近五日机构净买入前三名分别是中天科技、天齐锂业、新洁能。

Wind数据显示,自今年以来,天齐锂业股价已经上涨了166%,市值超在1500亿元。赣锋锂业(002460)的涨幅虽不如天齐,但也足够凶猛,今年以来其股价也上涨了超过7成,市值2300多亿元。此外,包括盛新锂能、雅化集团等公司的股价也都在今年实现了大幅上涨。

全球锂市场都陷入了供不应求的状态。有分析师预测,2021年锂需求量约在45万吨,将高出供应量约1万吨。而在未来,短缺的情况还将加剧,国际能源署数据显示,如果仅仅依靠现有和在建的锂矿生产项目,到2030年时,全球将出现约50%的锂需求缺口。

10月26日,澳洲主力锂矿公司Pilbara在BMX电子平台进行第三次锂辉石精矿拍卖,此次拍卖的最终价格较上次又上涨了5%,最终价格为2350美元/吨(FOB),2415美元/吨(CIF中国)。

而在7月29日,Pilbara的首次拍卖会上,最终成交价格还仅为1250美元/干吨,尽管这个价格在当时已经是一个高价。随后在Pilbara第二次拍卖会上,价格突破了2000美元/干吨。

锂作为稀缺资源,谁掌握了锂矿资源,谁就拥有了话语权。面对锂需求的缺口,天齐锂业、赣锋锂业、雅化集团,甚至是“宁王”,都无一例外地开始在全球范围内抢矿。

除了电池企业,车企也开始打破上下游界限,试图实现源头直采。特斯拉、丰田、长城汽车等车企,都已经投入了真金白银。就连有色行业的紫金矿业也在今年10月,通过收购加拿大的新锂公司,布局了一个世界级锂盐项目。

“当时锂矿还没在新能源领域广泛应用,也几乎没人看好这个行业,但当政府找到我来谈接手遂宁射洪县属的‘射洪锂盐厂’时,哪怕企业濒临破产,我也没有犹豫。”蒋卫平说,除了责任和兴趣外,其个人很早意识到“锂”的前途广阔,人类利用这个元素的可能性非常大。

蒋卫平这一代的企业家,怀揣实业报国情怀。2018年,他在接受采访时表示,当时中国90%锂精矿都依赖澳洲泰利森进口,他便考虑中国锂业不能受制于人。也就是在这一年,蒋卫平押上全部身家并购了SQM。

即便是站在新能源已经成为风口的今天回望,这次并购也充满了风险,但带来的收益也是可观的。

相比新能源汽车动辄上千人的研发团队,锂行业的技术门槛并不高。天齐锂业的研发团队不过小几十人,全年的研发开支也只有几千万元。对于巨头来说,资金和技术都不是问题,唯一的问题在于优质的锂矿资源本身的稀缺性。

目前,全球最主要的盐湖以及锂矿等资源,多数已被美国的雅宝以及中国的天齐锂业、赣锋锂业等布局。而在锂行情持续走高的热潮下,龙头们将显现出更多优势。

对于蒋卫平和天齐锂业来说,经历了那场大风暴后了,摆在面前的,可能是锂业前所未有的机遇。