不过,两个产业上游的“让利”,对于下游产业链的繁荣则是一种利好和促进——上游降价将推动国内集中式地面电站项目装机增长,会拉动大型储能系统装机增量的提升和逆变器的出货量。因此,“光伏降价,储能吃饱”的预期也成为了业内人士的共识。

一名储能从业人士告诉巨潮,2023年发电侧储能项目上量会更多,今年或将是发电侧储能的大年。

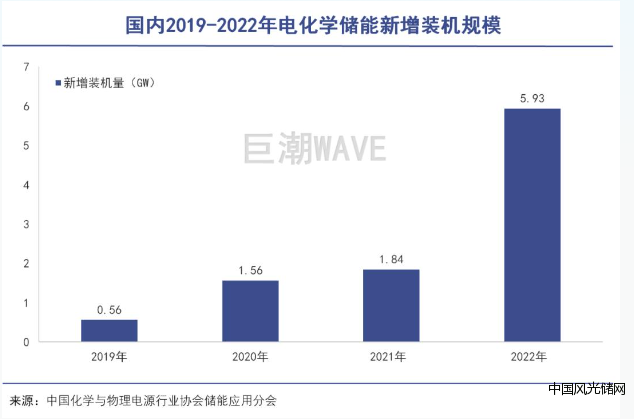

根据中国化学与物理电源行业协会储能应用分会的统计,2022年国内电化学储能新增装机规模约5.93GW,较2021年(1.84GW)增长接近两倍。即便经历了原材料涨价、疫情等多重冲击,仍然展现了极高的韧性和爆发力。

这一趋势有望在2023年得到延续。

根据中电联2022年12月发布的《新能源配储能运行情况调研报告》,各省规划的新型储能发展目标合计超过60GW,是国家能源局“2025年达到30GW”目标的两倍。而截至2022年底全国已投运新型储能项目装机规模仅8.7GW,可以说后续的高速增长具有很大的确定性。

种种因素叠加之下,2023年大概率又将是国内电化学储能继续高速增长的一年。

01

高速增长

新能源强配储能政策极大地促进了国内发电侧储能装机量的提升。

之所以能够在近两年实现高速增长,很大程度上是源于储能赛道,尤其是发电侧储能赛道的低基数。

根据国家能源局数据,截至2020年底,我国光伏、风电的累计装机规模分别高达253GW和281.72GW,而同期我国电化学储能的累计装机规模仅为3.27 GW,还不及前两者的装机量零头。

背后的根本原因在于,国内发电侧储能仍未形成有效的商业模式。目前国内光伏和风电场配备储能系统的主要收入来源是提供调峰服务,但按照目前的补偿标准,电站配备储能提供调峰服务并不划算。

不过,自2020年开始,新能源强配储能的模式仍然在全国范围内大规模推开。据悉,进入2021年以来,至今已有20个省市区提出了“风光储一体化”, 新能源强配储能已成为大势所趋。

国内发电侧储能装机量由此极大提升。如上文所述,2020年至2022年,国内发电侧储能装机量分别同比增长了178%、19%和222%。

虽然新能源强配储能政策一直遭遇舆论质疑是“虚假繁荣”,不过其仍然推动了国内发电侧储能驶入发展的快车道。

低基数本身也意味着巨大的发展潜力。储能市场被普遍认为是下一个可能爆发的万亿市场,特斯拉创始人马斯克曾表示,希望特斯拉的储能业务可以发展到与汽车业务不分伯仲,甚至超越汽车业务。

2023年,在央企发力稳增长和风光产业链价格下滑的趋势下,光伏、风电新增装机量都有望实现持续增长。如中国光伏行业协会名誉理事长王勃华预计,2023年,我国光伏新增装机保守预测为95GW,乐观预测为120GW。而要完成十四五风电装机量目标,2023-2025年全国风电年均新增装机容量将在65GW-75GW之间,相比2022年装机量接近翻倍。这意味着今年也将是发电侧储能的大年。

此外,碳酸锂价格今年以来的持续回落,也促进了储能系统价格的下跌,或将促进储能装机量的进一步爆发。

2月19日,生意社数据显示,目前电池级碳酸锂报价44.20万元/吨,较月初的49万元/吨下跌9.80%,较去年四季度时的近60万元/吨回调更为显著。

业内人士看来,碳酸锂价格目前仍未探底。中国科学院院士、中国电动车百人会副理事长欧阳明高表示,预计今年下半年碳酸锂价格将降至35万元/吨至40万元/吨。这将进一步降低储能系统的价格。

02

必争之地

储能企业往往很难将原材料的涨幅完全传导给下游。

尽管储能赛道尚未挖掘出足够多的“宝藏”,却拥有近万亿市场规模的潜力和确定性,储能赛道自然也就成为了资本必争之地。

据悉,自2023开年以来,储能行业又迎来新一轮扩产高峰,产业链上下游有将近二十家企业宣布最新储能项目建设规划。这其中不仅包含了亿纬锂能、中创新航、雄韬股份、赣锋锂业、兰钧新能源等动力电池企业,也包括了盛虹集团、东方日升等来自关联行业的跨界者。

早已占据领先地位的行业龙头也不遑多让。据宁德时代半年报,2022年上半年,公司储能系统实现营收127.36亿元,同比增长171.41%,占公司总营收的比重超11%。储能已经成为了宁德时代的一大增长极。

不可避免的是,在多方入局、群龙混战的背景下,玩家们面对下游客户的议价能力普遍不强,成为摆在其面前的重要考验。尤其是在碳酸锂价格高企的背景下,夹在中间的储能企业往往很难将原材料的涨幅完全传导给下游。

以宁德时代为例,2021年上半年宁德时代储能业务的毛利率曾高达36.6%,2022年上半年则下滑到了6.43%。宁德时代在去年曾表示,其2022年第三季度储能毛利率已恢复至两位数水平,新落地项目毛利率有所改善,不过相比此前36.6%的毛利率仍然相形见绌,显示出其面临的竞争压力。

今年以来碳酸锂价格的持续回落对于储能玩家们的利润率改善是个利好,此前最为强势的电芯环节价格也出现了一定松动。但面对玩家们在储能领域的大举扩张和供给提升,也引发了业内对产能过剩风险的担忧。

根据行业咨询机构GGII不完全统计,仅2022年储能电池相关扩产项目(部分涉及动力储能一体化产能)已达26个,投资额合计超过3000亿元,产能达820GWh。到2023年上半年,新建280Ah专线释放的产能约80GWh,叠加动储专线释放产能将超150GWh,这一数字远超2022年国内储能锂电池出货量130GWh。

在此背景下,储能企业可能不得不在规模增长和利润率之间做出一定的取舍,要么追求市场占有率,适当放弃掉部分利润;要么维持较高利润,放弃一些市场份额。

03

曲折前进

不同的应用场景的商业模式不同,在中外不同市场环境下的盈利能力也有差异。

之所以无法进一步打开下游市场,激活万亿市场空间,根本原因还是要归咎于储能的经济性。

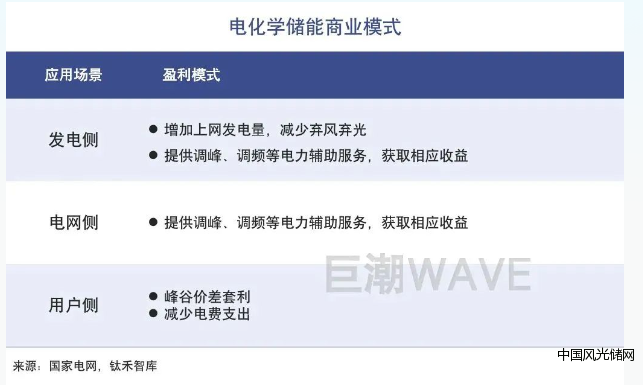

储能最基本的盈利模式是通过电力价格的低买高卖来实现盈利,即在低电价时段充电,在高电价时段卖出,赚取电价差。按照不同的应用场景,新型储能可以分为电源侧、电网侧和用户侧,不同的应用场景的商业模式不同,在中外不同市场环境下的盈利能力也有差异。

国外的户用储能市场仍是目前最优质的一块市场。由于俄乌战争,欧洲市场波峰波谷的高电价差使得户用储能颇具经济性,因而户用储能需求持续爆发。

国内发电侧储能的情况则明显不同——这可能是竞争最为激烈,也是较为劣质的一块市场。目前国内发电侧储能仍未形成有效的商业模式,其为国内光伏和风电场提供调峰服务获得补偿并不划算。尽管有新能源强配储能的政策存在,国内发电侧储能的合理性仍然备受行业质疑。要真正打开这一增量市场,风光调峰政策的理顺和储能系统的降本势在必行。

2022年11月8日,中电联发布的《新能源配储能运行情况调研报告》指出,新能源配储能存在利用率不高、成本难以消化、分散方式难发挥有效作用、配置的合理性及规模缺乏科学论证等问题。

报告还披露一组关键数字——目前国内电化学储能项目平均等效利用系数仅为12.2%。其中新能源配储能利用系数仅为6.1%,火电厂配储能为15.3%,电网侧储能为14.8%,用户储能为28.3%。新能源配储能调用频次、等效利用系数、利用率大大低于火电厂配储能、电网储能和用户储能。

这意味着,缺乏商业价值支撑的新能源配置储能,实际上造成了巨大的资源错配和浪费。

根据GGII最新调研数据统计,2022年国内储能锂电池出货量达到130GWh,同比增速达 170%。这其中,电力储能电池出货量为92GWh;户用储能电池出货量为25GWh;通信储能电池出货量为9GWh;便携式储能电池出货量为4GWh。

不难看出,电力储能电池仍然是全球出货量最大的储能细分领域所在,其重要性不言而喻。但国内发电侧储能的经济性问题却始终是绕不过去的存在,也将始终困扰着行业的进一步发展。

好消息是,随着我国电力市场的不断完善,2022年各地关于引导拉大峰谷价差的政策也为用户侧储能打开了更多盈利空间,有望逐步形成可持续的商业模式。

另一边,锂电池的成本也呈长期下降趋势,过去10年间的成本下降了8成,其成本的不断降低有望提高储能系统收益率,进一步打开万亿级的储能市场。国内储能市场也有望在曲折中前进,穿越重重迷雾,走向星辰大海。