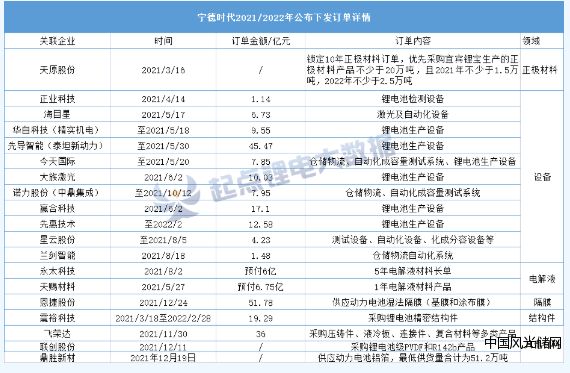

据起点锂电大数据不完全统计,自2021年至今,宁德时代已经下发超230亿订单,涉及三元材料、锂电设备、隔膜、电解液及溶剂、结构件等全产业各环节,既涵盖细分领域龙头企业,也开发出二三梯队供应商企业。

与此同时,绑定宁德时代这家龙头,相关企业获发展红利,实现营收、净利双增长,进一步拓宽市场规模,推动实现规模效应。

1、派发超230亿订单

从订单分配来看,宁德时代一共向产业链派发19笔订单,其中锂电设备端占比最大,多达11笔,合计金额达124.11亿元。

若以单GWh产能关键设备投资金额为2亿元计算,目前下发设备订单对应的产能约在62GWh左右。目前来看,宁德时代已在全球布局落地了10个生产基地,总规划产能超过760GWh。由此测算,宁德时代将带动超1500亿元设备需求,给各工序环节头部设备企业将带来新一轮订单。且在头部设备企业产能满载情况下,一批具备一定竞争优势的二、三线锂电设备企业也正迎来新的发展机遇,比如兰剑智能、正业科技等等。

需要提及的是,从上表来看,宁德时代在2021年于原材料端下发订单较少,这主要是因为自去年以来,由于材料价格猛涨,市场供需失衡加剧,包括宁德时代在内电池企业更多地通过投资合作、回收利用、自行开采等方式来稳固供应链安全。

比如锂盐方面,宁德时代去年先后多次出手,参与到全球锂矿“争夺战”中,同时加快国内如宜春锂资源开发进度,战略投资江西志存锂业、天华时代等,2022年又相继落子四川、贵州成立锂矿公司,合资永兴材料、天华超净建设碳酸锂项目。此目前宁德时代方面表示,公司锂回收率已超90%。

磷酸铁锂材料端,宁德时代加快与德方纳米合资项目建设,增资江西升华、常州锂源、湖南裕能等企业;负极材料端,宁德时代增资中科电气,共建10亿负极项目;锂电铜箔方面,2022年2月,宁德时代与嘉元科技合资建设10万吨项目。

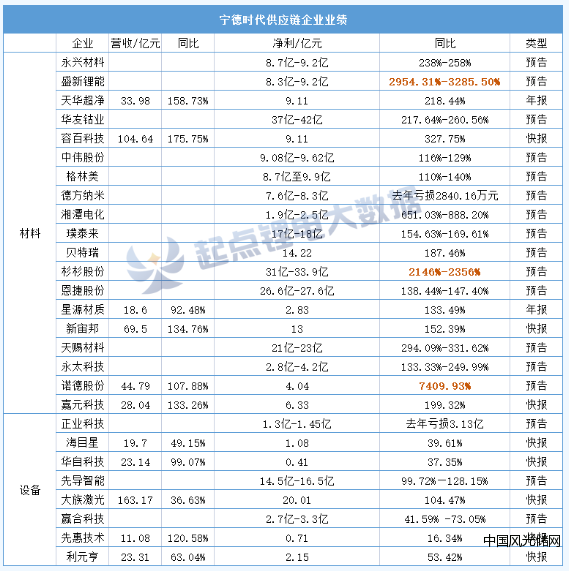

2、27家供应链企业净利暴涨

业绩端,据起点锂电大数据统计,27家宁德时代供应链上市企业披露了2021年业绩快报或业绩预告,净利皆实现同比大涨,其中,锂电铜箔企业诺德股份凭借7409.93%的净利增速成为2021年锂电行业“预增王”。

诺德股份表示,业绩上升主要是产销量增长带动规模效应,公司降低了单位加工成本从而提高了产品利润率。

除诺德股份外,涨价最为显著的锂盐、电解液环节,相关企业净利润增速最高,产业链利润向上游原材料倾斜。

比如,盛新锂能预计2021年净利润8.3亿-9.2亿元,同比增长29.54倍-32.85倍,创下该公司上市以来的新高。

对于业绩大增,盛新锂能表示,主要是下游客户对锂盐的需求强劲增长,其锂盐产销量和售价均较2020年大幅上升。

面对旺盛的市场需求,上市公司也在加速向上游锂矿资源布局。

如2月9日,藏格矿业披露公告显示,与超级资源股份有限公司签署独家战略合作协议,就超级资源持有100%股权的阿根廷Laguna Verde盐湖锂项目开展投资合作。

2月28日,矿业巨头西部矿业公告称,公司拟受到控股股东西矿集团所持锂资源公司27%股权,积极参与锂资源开发。

而在锂电池四大材料中,业绩增长较为明显的是磷酸铁锂和电解液环节。

在2021年磷酸铁锂电池装机量反超三元锂电池的背景下,磷酸铁锂正极材料商利润增速实现“逆袭”,电解液企业则主要是六氟磷酸锂价格的暴涨促使量价齐升。

此外,值得一提的是,相较于材料企业,设备企业也实现了营收、净利双增的局面,但是多数设备厂净利增速明显慢于业绩增速。

这主要是因为,一方面,动力电池企业密集大规模扩产,设备企业迎来爆发式增长机遇。同时,高质量稳定产能交付成为设备企业短期主要压力。

比如利元亨获近50亿锂电设备订单,科瑞技术锂电设备业务在手订单超18亿元,大族激光获10.03亿锂电设备订单。

另一方面,动力电池大规模制造开启后,在生产效率、产品品质上提出更为严苛的要求,给设备企业研发及成本带来了重压。

由此或可看出,动力电池厂商为设备企业提供更多订单的同时,随着生产规模的扩大,设备企业的成本控制、毛利水平或也受到一定影响。