风电是2021年二级市场的热门概念。

作为新能源的千年老二,风电在2021年终于扬眉吐气,涨幅超越了新能源一哥光伏。究其原因,除了政策利好之外,风电行业的基本面,也悄然发生了变化。

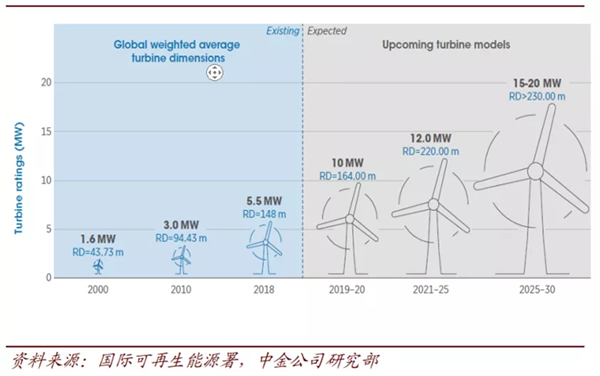

近年来,在碳减的需求背景下,风电向着规模制造推进,风机大型化不仅提升了发电量,还可以大幅度降低发电成本。海上风电技术的逐步成熟,为贫瘠的应用场景找到了突破口,形成了成本下降,需求释放的良好循环。

基本面的改善,叠加行业估值相比光伏更低,引发了资本对风电的追捧。

其中,风电铸件龙头恒润股份在二级市场表现抢眼,在短短三个月的时间,股价上涨超过240%,并出现了三次干脆利落的跳空上涨。

但相比于股价的大开大合,恒润股份的三季报却显得成色不足。

10月22日晚,恒润股份(SH:603985)发布公告,前三季度营收17.3亿元,同比增长3.28%;净利润3.37亿元,同比增长8.86%;基本每股收益1.27元。公司第三季度营收5.38亿,同比下降13.91%,净利润9396万元,同比下降28.83%。

众所周知,上市公司的业绩如果不达预期,那么很可能会引发二级市场的抛售,但是恒润股份却一反常态,业绩公布后,其股价反而上涨超过30%。

恒润股份的上涨原因,可以单纯归结为资金推力的惯性作用吗?除了政策利好之外,是否还存在其他因素?

塔筒法兰,风电设备的“关节”

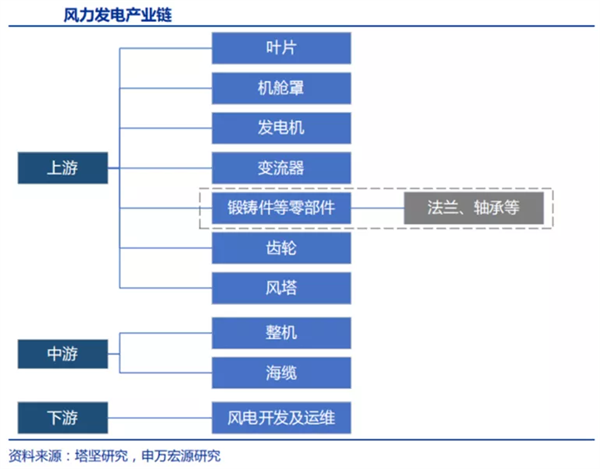

对于恒润股份的主营业务,大家既熟悉又陌生,熟悉的是都知道其产品是风电零部件,位于风电产业链的上游,但陌生的是生产的具体产品——风电塔筒法兰。

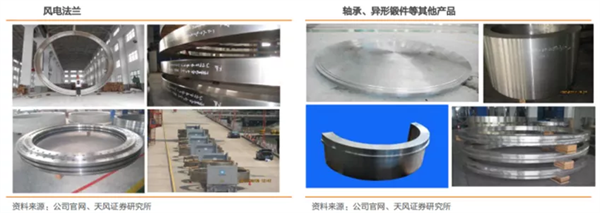

对机械有所了解的投资者应该知道,法兰是法兰盘的简称,其名字是来源于英文flange,被应用于管与管的连接,在管道中建设中极为常见。具体的用法就是在两个需要连接的管道端头各安装一个法兰,中间放上垫片,焊接上或者拧上螺丝固定。

塔筒法兰,顾名思义,就是用法兰连接各节塔筒。所谓的风电塔筒就是风力发电的塔杆,在风力发电机组中主要起支撑作用,同时吸收机组震动。在风电成套设备中,可以将风电塔筒简单理解为电线杆。

法兰在风机塔筒中的应用,是在两个需要连接的塔筒端头,各安装一个法兰,中间放上垫片,通过焊接或螺丝固定。

在安装风机时,不仅塔筒的连接会使用到法兰,在机舱、叶片等部件安装时,同样需要使用法兰。

以12MW塔筒法兰安装为例,分段的塔筒依靠法兰连接矗立,直至约130米高度,超过400吨的承重力,并承受强风、叶片转动、重力等构成的复杂载荷,可以想见,这对法兰的强度要求多高。

从这个安装工艺过程可以看出,缺少了法兰的连接,风机的安装无法完成,法兰在风电零部件的作用,相当于人体骨骼中的关节,重要性不言而喻。

而本篇报告的主角恒润股份,正是塔筒法兰这个细分领域的深耕者。

“关节”制造者

恒瑞股份的产品主要分为辗制环形锻件、锻制法兰及其他自由锻件。主要营收和利润的贡献点在于辗制环形锻件,2020年占据营收为63.53%,并且近年来占据比例逐步提升。

而其中,最主要的产品便是风电塔筒,由于塔筒用的法兰要求孔径大,承重能力强,拼接技术难以实现要求,辗制环形锻件满足了塔筒的需求。

在辗制环形锻件市场,恒润股份已成为海上风电塔筒法兰的重要供应商,在全球同行业同类产品中处于领先地位,也是目前全球较少能制造7.0MW及以上塔筒法兰的企业之一,已量产9MW海上风电塔筒法兰。

显而易见,海上风电的发展前景,这一产业的天花板,决定了恒润股份的未来业绩与匹配估值。

海上风电被誉为新能源发电新的增长曲线,一方面,凭借优异的风力条件提升了发电效率,另一方面拓宽了风电原本贫瘠的应用场景,是风机大型化的最理想的安装场所。

行业发展的动力在于需求,而双碳这个确定性需求的关键,在于成本。这意味着各种发电技术中,谁的成本低,谁有保有优势。而技术突破,正是降本增效的最核心手段。

风机大型化后,零部件单位耗量会被大幅摊薄。仅花了1年半时间,风机成本已经大幅下行,招标价格从2019年底的4000元/kW,降至目前2500元/kW,随着进一步大型化和核心零部件国产化,2025年可能降至1800元/kW以下。

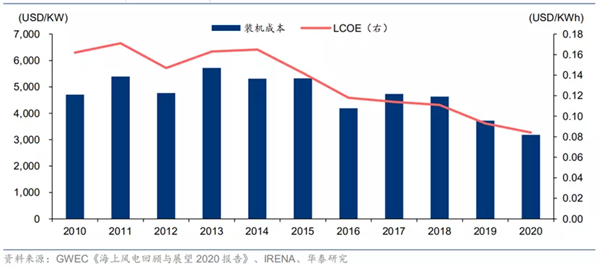

与此同时,随着装机量的规模扩大,成本效应此时也开始凸显,据IRENA测算,2020年全球海上风电的装机容量每增加一倍,整体装机成本将下降9%,LCOE将下降15%。

从下图可以看出,在2010-2020年期间,全球海上风电的平准化度电成本(LCOE)由0.162美元/千瓦时降至0.084美元/千瓦时。

更为重要的是,度电成本的有效下降,开启了风机向着大型化发展的未来趋势。

2021年,在成本下降带动下风电产业实现了需求与利润的双增。2021年上半年,全行业实现营业收入1201.67亿元,同比增长25.62%,实现归母净利润182.89亿元,同比增长59.52%。

技术的突破、成本的下降和不断增长的需求形成良性循环,这使得海上风电处于高速发展中,2025年国内装机有望达到80GW,相较2019年,CAGR 达到25%,未来五年,国内风电将保持高成长性。2025年全球新增装机有望接近150GW,海外市场也将带来新的需求增量。

作为风电的重要零部件,风电法兰存在着广阔的市场空间,2025 年全球市场规模有望达到236 亿元人民币。

恒润股份正是凭借着在海上风电塔筒法兰的领先优势,得到了资本的青睐。

处于高景气赛道的股票很多,但龙头就那么几个,在选对赛道之后,如何甄别优质标的成为了影响投资业绩的关键。

首先,需要甄别公司所处行业在产业链中的地位,是否具备技术壁垒、产能壁垒,能否构建较深的护城河。

锻造行业,不仅要有先进的装备水平,还需具备较高的加工工艺和管理能力,取得行业准入资质和企业资质认证。从原材料采购、投料,到加热、锻造,再到热处理、精加工,每道生产程序都有严格的管理规范和操作标准,并通过计算机实现精确步骤管理,确保产品符合客户定制标准。

还有不得不提的一点是,公司生产的法兰属于配套零部件,适配与不同的风机塔筒需要不同的规格,而风机朝着大型化的趋势保证了法兰的产品迭代,确保了可以不断推出新产品。多品种和新产品迭代,保证了企业的利润。这一点是配套零部件的共同特点,最典型的当属光伏逆变器。

而在产品线之外,也要去观察公司在细分产业链中的地位。

在法兰这一细分领域中,虽然市场份额相对集中,却并没有绝对意义上的龙头。行业内主要供应者包括恒润股份、韩国太熊、山东伊莱特、山西金瑞及徐州罗特艾德环锻有限公司。

恒润股份近年来通过提升研发投入不断突破技术瓶颈,攻克多项难题,同时凭借着人力带来的成本优势,迅速扩大市场占有率。

对比来看,2018-2020年海外厂商韩国太熊实现营业收入 17.03 亿元、21.80 亿元、20.26 亿元,同比增速-4.87%、 27.97%、-7.05%;同期恒润股份实现营业收入 11.85 亿元、14.31 亿元、23.85 亿元,同比增速 60.03%、20.74%、66.61%。

在法兰市场会继续向国内转移的驱使下,恒润股份凭借在海上风电塔筒法兰的技术领先、成本带来的价格优势,有望继续扩大市场占有率。同时,作为风电法兰A股概念唯一的上市公司,这种标的上的稀缺性,也使它成为了炒作资金的必选。

“关节”的边界可以延伸吗?

资本市场的一个重要作用,是为公司募集资金,用于扩大经营生产或者加大资本投入等。在制造业有一条规律就是行业景气度高企——募资扩产——产能释放——业绩兑现。当下,这一规律正在恒润股份身上上演。

近日,公司非公开发行股票计划获准,募集14.73亿元,拟用于年产5万吨12MW海上风电机组用大型精加工锻件扩能项目、年产4,000套大型风电轴承生产线项目、年产10万吨齿轮深加工项目。

从业务的方向上,可以明显看出恒润股份的战略意图:一方面继续扩充风电锻件的产能,另一方面横向拓展业务,延伸至风电齿轮和轴承。

原有的法兰锻件产能扩充,处于意料之中,只能算是向好,却算不上意外之喜。公司的重要看点,在于进入了新的领域——风电齿轮和轴承。

这是一个技术含量更高的领域,同时也是一个国产替代的蓝海——国产小兆瓦主轴承的市占率不到30%,大兆瓦不足20%,国内对于风电高端轴承依旧存在比较严重的依赖,进口轴承溢价比较严重。

目前在新能源的风电领域,3MW以下的风机轴承已基本实现国产化,3MW以上的风机轴承还需进口。

在风电大型化的驱使下,成本是制约行业发展的最终要的因素,而溢价进口轴承这一环节却成为了阻碍,对新能源发展有所了解的朋友都知道,国产替代降低成本必然是行业未来的发展趋势。

恒润凭借着在铸造领域的深耕,已形成成熟的热处理和成型控制技术,凭借多年在锻造行业积累的经验,有望缩短know-how时间,成为行业新进的有力竞争者。

完成募集的同时,控股股东变更为济宁城投,济宁城投是济宁市国资委全资下属企业。故此,济宁市国资委将成为恒润股份的实际控制人。济宁城投多年来深耕基础设施建设和运营服务,具备深厚的区域性资源优势和强大的资本资金实力,能够为公司引进更多的战略及业务资源,有利于促进公司整体业务发展及战略布局。

综上所述,海上风电塔筒法兰龙头、切入齿轮轴承等高附加价值环节、市国资委入主三方面因素解释了恒润股份为何更受资本追捧。

结语

恒润股份三季报业绩的下滑,其实并不出市场的预期——风电零部件行业历经了抢装潮后,释放的产能将原本不对等的供需关系改变,导致了公司产品毛利率下滑现象的出现。

未来,随着进一步的产能扩张,这种趋势仍会继续,因此,公司未来的业绩取决于法兰需求量和销售价格上,更需要向风电轴承及齿轮等高附加值产品落实延伸。丰富公司产品品种,形成公司整体产品规模和配套优势,从而增强公司整体盈利能力。

(图片来源:veer图库)