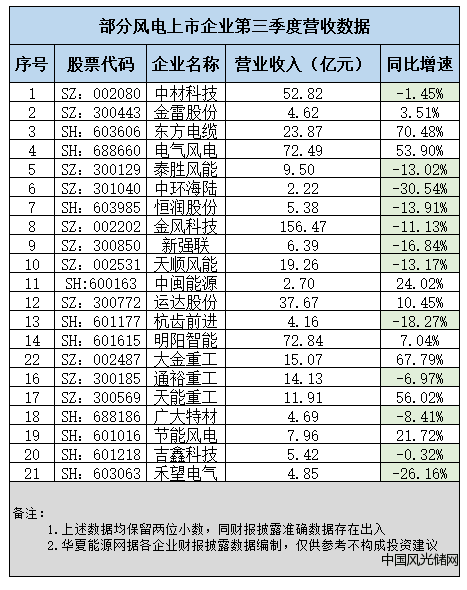

华夏能源网不完全统计发现,截至10月28日,包括金风科技(SZ:002202)、在内的21家风电企业已发布三季度财报。这其中,由12家公司出现营收下滑,下降幅度最大的为中环海陆,降幅-30.54%;9家企业营收增长,增幅最大的为东方电缆,增幅70.48%。

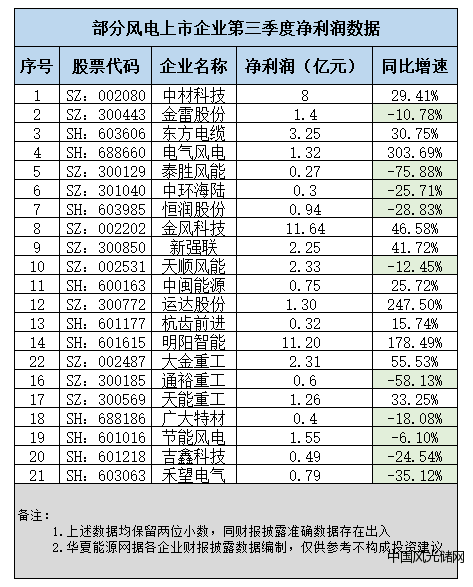

从三季度利润上看,风电企业分化明显。11家企业出现了利润增长,电气风电增幅最大,高达303.69%,运达股份(+247.50%)、明阳智能(+178.49%)列增幅榜二三名;10家企业出现利润下滑,下滑幅度最大的为泰胜风能(-75.88%)。

从产业链上中下游营收看,整机商表现依旧强势,如电气风电、节能风电(SH:601016)和明阳智能的三季度营收增速分别为53.90%、21.72%及7.04%。而塔筒、主轴及叶片等零部件商却出现“遇冷”,如中材科技(SZ:002080)、泰胜风能(SZ:300129)以及中环海陆(SZ:002202)营收较去年同期分别下降1.45%、13.02%以及30.54%。

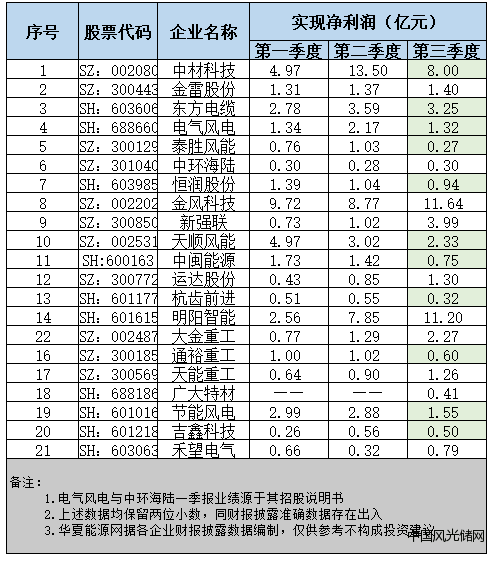

从更长时间维度来看,绝大多数风电企业三季度的盈利润表现不仅远远逊于前两季度,更与去年同期相比出现下滑。

以天顺风能(SZ:002531)为例,公司一季度至三季度取得的净利润分别为4.97亿元、3.02亿元及2.33亿元,呈逐季度下滑趋势。华夏能源网统计的21家企业中,中材科技(SZ:002080)与东方电缆(SH:603606)等也面临着相同问题。

那么,三季度为什么会呈现如此趋势?被无数投资者寄予厚望的风电板块是否是错付呢?

“事实上,业绩出现季节波动本就是风电行业一大特征。”某业内人士向华夏能源网指出,我国风电场建设的周期通常是年初开工、年内建设、年底竣工投产。其中,年中和年底通常是风电场业主内部工程考核的时间节点。

“基于风电行业的这些属性,风电设备的生产周期、发货时点与风电场的建设具有较高相关性,其发货时点多集中于第二季度和第四季度。因此,风电企业销售收入在第二季度和第四季度确认较多。受此影响,风电企业三季报表现遇冷并不意外。”上述业内人士表示。

此外,华夏能源网注意到,各家风电企业在三季报中纷纷提及“原材料价格上涨带来了巨大困扰”。报告期内,尽管各家风电企业尝试以提前锁定订单和技术升级的方式来降低成本,然而原材料价格上涨带来的压力依旧巨大,其中,天顺风能和中材科技等零部件企业受影响程度最深。

另外,风电抢装潮过后的市场透支,同样是不可忽视的影响因素。去年因陆上风电平价,国内掀起一阵抢装狂潮。受益于抢装潮拉动的装机需求,2020年风电企业业绩普遍喜人。然而,抢装潮却也透支了今年的市场。据中国电力企业联合会数据,今年1-9月国内风电完成投资金额为1416亿元,较去年同期下滑12.60%。

受抢装退潮影响,年初至今陆上项目机组开标价不断下滑,目前暂时稳定在2000元关口。不断降低的开标价与不断上涨的原材料,如“大剪刀”一般侵蚀风电企业利润。从风电产业链来看,天顺风能等零部件商无疑最受伤。

那么,四季度乃至明年的风电市场又将如何演变呢?企业当前低迷的业绩又将在何时提振?

对此,业内人士向华夏能源网表示:随着抢装潮的结束,风电企业的业绩或多或少会受到冲击。不过,风电市场前景依旧光明。为达成平价目标,风电企业利润不可避免地出现下滑,但随着“30·60”目标下装机规模的稳步增长,风电企业将会明显受益。