我国风电产业链发展史

我国的风电产业链发展史,可分为以下几个阶段:

早期示范阶段(1972-1993年):

主要利用国外赠款及贷款,建设小型示范风电场,政府主要提供资金扶持,投资风电场项目及支持风电机组的研制。

■ 1972年,浙江运达成功研制18kW风电机组,实现我国在中型风电机组研制史上零的突破;

■ 1986年5月,我国第一座风电场──马兰风电场在山东荣成并网发电,安装的是丹麦维斯塔斯公司的V15-55/11型风电机组;

■ 1989年10月,我国利用丹麦政府捐赠的320万美元购买丹麦Bonus公司13台150KW机组,总装机2025千瓦风电项目落户新疆达坂城,这是中国第一个大型风电场。

产业化探索阶段(1994-2003年):

首次建立了强制性收购、还本付息电价和成本分摊制度,由于投资者利益得到保障,贷款建设风电场逐渐增多。1996年,政府组织实施“乘风计划”,以一定的风力发电机订单为筹码,采取合资合作方式引进技术,进行风电技术的引进和消化吸收,培育风电行业自有产业链。

■ 1999年,西安维德风电设备有限公司与德国公司组建合资公司,组装了600kw大型风电机组。

产业化发展阶段(2003-2007年):

这一阶段主要通过实施风电特许权招标来确定风电场投资商、开发商和上网电价,通过施行《可再生能源法》及其细则,建立了稳定的费用分摊制度,迅速提高了风电开发规模和本土设备制造能力。截至2007年底,全国已建成158个风电场,累计安装了风电机组6469台。2007年年内新增容量330万kw,其中,内资企业生产的风电机组占比达到了56%,首次超过了外资企业。

大规模发展阶段(2008年至今):

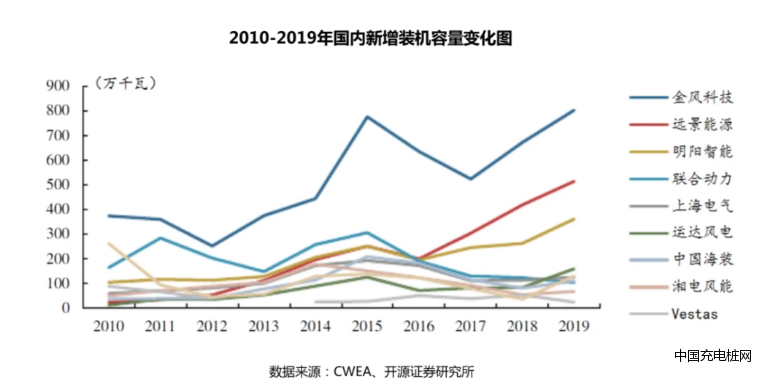

在风电特许权招标的基础上,颁布了陆地风电上网标杆电价政策。2016年《中华人民共和国可再生能源法》的修订实施,制定实施可再生能源发电全额保障性收购制度,风电行业迎来了黄金发展期。国内风机厂家也逐渐掌握兆瓦级机组的设计和批量生产能力,逐步实现了风电产业链全自有。2015年,当年全国风电新增装机容量达到3075万千瓦,金风科技更是实现了当年新增装机容量全球第一的成绩。

这个阶段,国内风电机组更新换代不断加快,风机叶轮直径大致按照每年10米的长度快速增加。伴随着风电技术的提升,风电可开发风速不断下探,适用区域也不断扩张。截止2019年底,中国累计风电并网容量已达到210GW(全球累计装机量达到621.3GW),风电已成为国内继火电、水电之后的第三大电力来源。

风电产业链基本框架

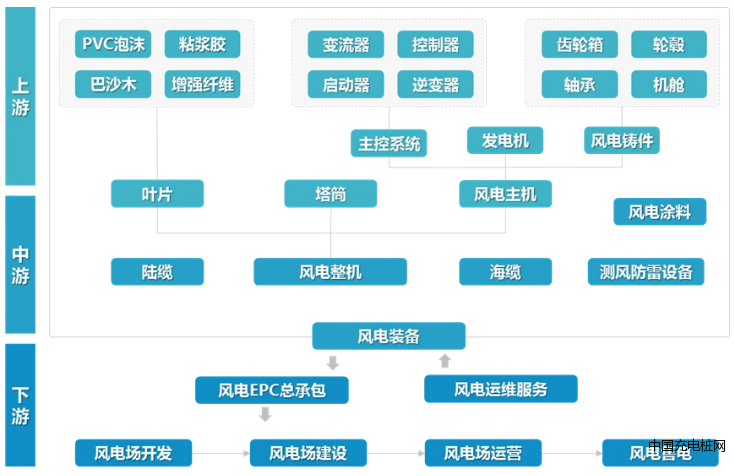

风电产业链主要围绕风电场的开发、建设、运营构建为三大环节。自上而下可以分为:一、风电整机的原材料供应商与零部件生产商;二、风电整机制造商与风场施工建设提供商;三、风电场开发/运营商、运维服务与设备提供商。

产业链结构与环节详解

上游——风电原材料供应商

风电上游原材料的供应主要指的是风电整机主零部件之一——叶片的原材料。

风电叶片的原材料主要为巴沙木、树脂、增强纤维、夹芯材料、结构胶与风电涂料。巴沙木轻量化的特点使其成为风电叶片材料的不二选择,近期供应紧张。整体来看,风电材料市场竞争格局相对稳定,集中度较高,长期协议客户占比较高,拥有品牌溢价。

上游——风电零部件生产商

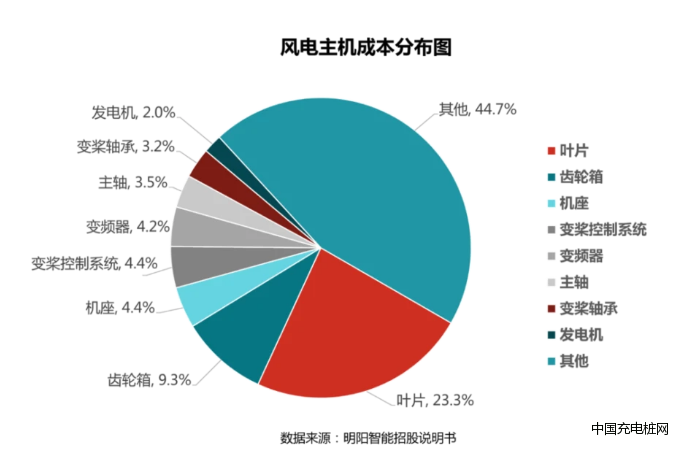

风电机组的零部件主要包括叶片、齿轮箱、发电机、塔筒等;其中,叶片、齿轮箱是风电机组成本构成中所占比例最大,价值量最高的零部件,叶片占整个机组成本约23%。

企业叶片业务向好,2020年第一季度中材科技叶片营收达到15.86亿。随着整机机型的迭代,叶片大型化趋势明显,风轮直径逐年增加,对生产技术要求也随之提高,从而推动了市场进一步集中,头部企业市场占有率不断攀升。中材科技连续九年市场占有率第一,技术实力强,产能突出。

塔筒的产能分布集中在沿海以及三北地区,沿海基地对接海上风塔业务和产品出口,三北地区主要对接平原大型风电基地。由于高度增加会显著提升风速,提高风机的发电效率,塔筒发展趋势也日益增高。国内塔筒上市企业主要有天顺风能、泰胜风能、天能重工和大金重工,其中天顺风能是国内塔筒行业的领军企业。

相较于风机仅供应国内不同,零部件可以全球供应平滑国内市场波动,同时大型化和海风有利于提升零部件盈利能力,零部件有望穿越周期实现高成长。

中游——风电整机制造商

我国《风电发展“十三五”规划》明确提出在风电行业建立优胜劣汰的市场竞争机制,强化从设计、生产到运营全过程的质量监督管理,鼓励风电装备制造企业兼并重组,提高市场集中度。由此,我国风电整机制造行业竞争格局进入全新阶段,单纯几种机型打天下,规模化生产低价竞争将会难以生存,未来将是综合实力与技术创新能力的竞争。

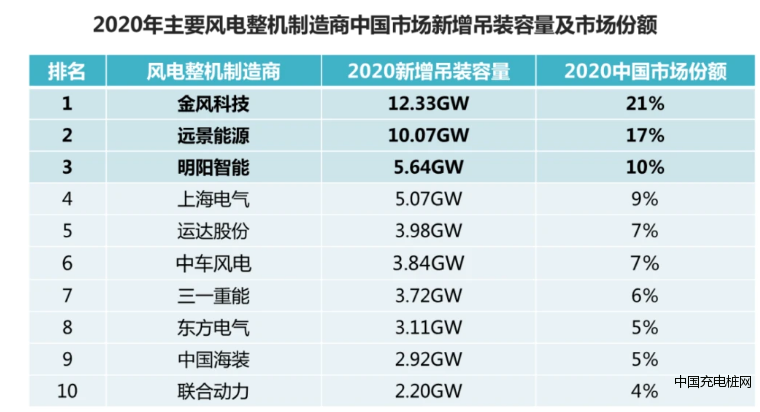

2016-2020年,国内风电整机厂商集中度逐步提升,行业头部企业的市场占有率逐年攀升,反映在行业体系与标准日趋严格,技术迭代逐步加快,解决方案创新加强,风电整机产业格局集中度提高成为必然趋势。2020年底,金风科技、远景能源与明阳智能三家头部公司共同占去了48%的国内市场份额,排名前十企业市场占有率达到80%-90%,行业格局日益稳固。

下游——风电场开发运营商

风电场开发运营主要竞争点在于风资源获取能力、开发能力、融资能力,而非行业技术与运营经验。我国风电开发商多为专业的大型发电集团,或者其他资金实力雄厚的传统行业集团。我国风电运营商主要分为三类:

■ 一是大型中央电力集团,设立专项部门从事风电项目开发,主要有国电、大唐、华能、华电和中电投,占据了风电市场一半的份额;

■ 二是其他国有能源企业,如中国海洋石油、中广核、华润电力、三峡集团与中节能风电等;

■ 三是其他风电运营企业,包括民营企业与外资企业,所占规模较小。

其中,能源投资主要企业有“五大六小”十一家,基本构成了风电产业投资版图。

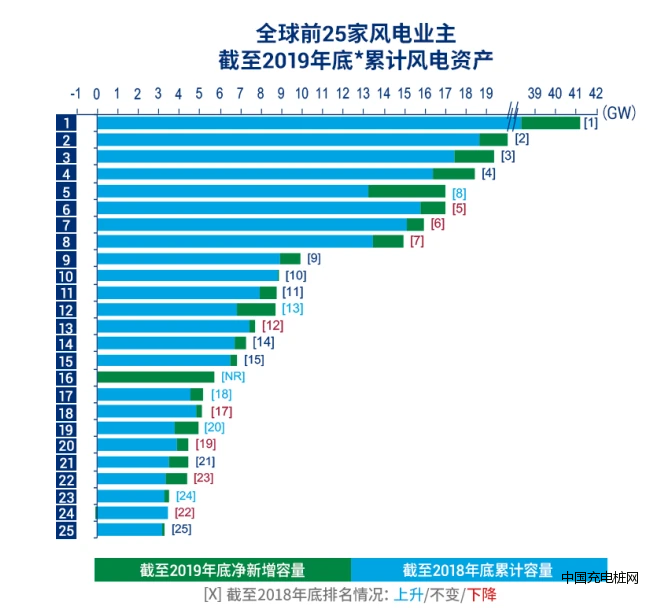

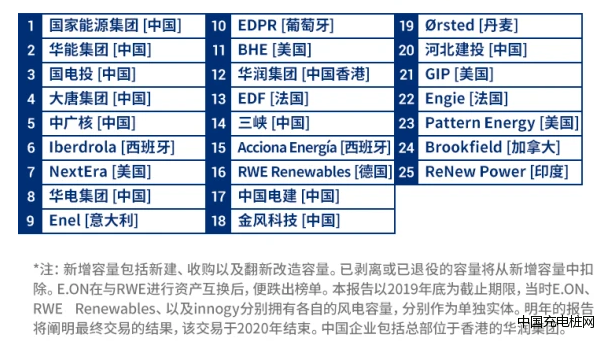

根据伍德麦肯兹发布最新研究成果《全球风电资产所有权报告2020年 》显示,截至2019年底风电资产容量数据统计,在全球前25家业主排名中,中国企业包揽前五排名。中国风电市场需求强劲,风电业主97%的资产集中于国内市场。有迹象表明,继中广核成功进军瑞典与巴西市场之后,前五家业主有意向拓展全球风电资产版图。

随着我国风电经历补贴退坡,2020年内将过渡到平价开发阶段,对开发商的专业化水平要求也逐渐提高。加上近年来环保政策收缩,开发商需要更高水平的精细化管控。因此风电投资头部效应开始凸显,行业集中度得到了加强。

结语

在双碳政策的大背景下,国内已然蓬勃发展起来的风电产业链迎来了全新的发展契机,同时也面临着新的挑战。产业链上的众多企业,只有通过切实提高研发技术水平,增强产业链整合能力,提供更有竞争力的产品,才能在高度集中化的行业竞争中站稳脚跟。