而中国,作为当前新能源发展最快,动力电池产量最大、装机量最多的国家,上游锂资源却明显不足,锂资源对外依赖度高达70%以上。可以这样说,一旦海外的锂资源进口全部停止,中国的新能源行业就将面临致命打击。因此,在海外不确定性日益增加的背景下,本土锂资源的战略性地位将进一步提高。

在碳酸锂价格不断新高的情况下,国内外锂资源的供给情况如何?众多企业纷纷入局锂矿,开启“PPT产锂”模式,国内企业也开启全球“买买买”之路,国内锂矿自主安全可控又有多少产量?锂价格未来又将如何?

如果从储量的角度看,全球并不缺锂,截止2021年,全球锂资源的总量为8900万吨,已探明的储量为2200万吨(金属锂当量,下同),且主要分布在南美锂三角(智利、阿根廷、玻利维亚)。

相比之下,2021年全球锂产量仅为10万吨。但储量并不等于产量,受制于各国基础设施、自然环境、开采技术等各方面因素影响,目前锂矿主要产自于澳大利亚。

从供求来看,2020 年8 月以来,供给相对刚性背景下动力电池需求快速放量以及储能需求的爆发,推动锂盐价格持续飙涨,电池级碳酸锂已涨至56万元/吨。在锂盐价格不断升温下,全球也开启了产能扩充之路。

其中,澳大利亚、南美锂三角区、中国和非洲绿地矿等主要锂资源产区成为最多的产能扩张区。澳洲、南美、中国开采技术及基础设施相对稳定,成为最主要的稳定产区,但非洲贡献增量的潜力大。根据SMM的数据,非洲地区在未来有望成为锂资源供给增量的主力。

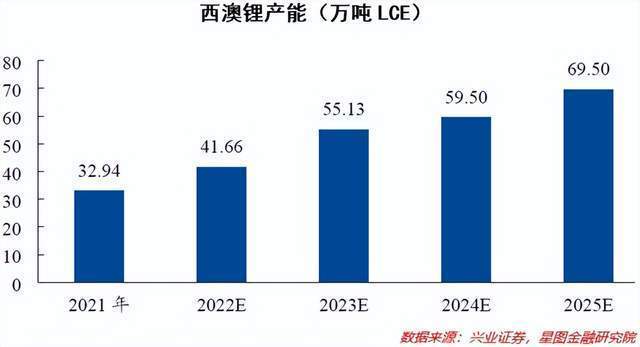

具体来看,首先是澳洲地区,以锂辉石为主,也是目前锂矿的主产区,产能扩张主要以在产矿山增产、复产为主,包括Greenbushes、Mt Marion、Pilgangoora-Pilbara 、Mt Cattlin五座在产矿山,以及Bald Hill、Wodgina两座停产后的复产。再加上在建的Mt. Holland和Mt Finniss两座矿山,为未来最主要的锂矿扩张产能地区。

其次为南美锂三角产区,是目前已探明锂储量最丰富的地区,主要为盐湖锂。目前在产的主要为智利的SQM和ALB盐湖,以及阿根廷的Salar de Olaroz 和Salar del Hombre Muerto两大盐湖,目前南美盐湖锂年产碳酸锂约为28万吨。其中阿根廷计划于未来一年内完成年产10万吨碳酸锂的新增产能,到2025年,南美盐湖锂年产量计划比现在提升约1/3。

第三为中国,也是目前全球第三大锂资源产量国。从储量上看,我国已探明的锂资源储量占全球比例约为6%,排名第六。其中存在于盐湖卤水和地下卤水中的锂占比约85%,矿石资源约占 15%,主要分布在青海、西藏、新疆、四川、江西、湖南等省区。其中西藏和青海为盐湖卤水型,固体型锂矿主要分布于四川(主要为锂辉石)、新疆、江西(主要为锂云母)等地。

在盐湖锂方面,主要布局在青藏地区察尔汗盐湖、东台吉乃尔盐湖、西台吉乃尔盐湖和扎布耶盐湖周边,包括藏格矿业、西藏矿业、盐湖股份和五矿盐湖等企业均已剪成成熟生产线,其中盐湖股份拥有储量最大的察尔汗盐湖的大部分开采权,有望成为未来国内盐湖锂最主要的产区,贡献主要锂增量。

锂辉石方面,目前仅有盛新锂能的业隆沟矿山(四川省金川县)和融捷股份的甲基卡矿山(四川康定)处于在产状态。其中,甲基卡矿山现有 45 万吨/年原矿产能。李家沟矿山预计于 2022 年底投产,设计原矿产能约 105 万吨,对应锂矿产能约 18 万吨。其余规划的产能建设计划,尚无明确产能日期。目前全国锂辉石的总计产能约为27万吨/年LCE。

锂云母方面,宜春有“亚洲第一锂都”的美誉,也是目前国内的锂产品主要产区之一。锂云母提锂行业厂家主要包括永兴材料、江特电机、南氏锂业和九岭锂以及国轩高科和宁德时代,总计产能约为14万吨/年。

如果从以上的产能规划看,包括澳洲、南美、非洲及中国的产能扩张,已经超过锂产品的需求,行业会进入供过于求的情况,锂盐产品价格也可能大幅下然而,从近几年实际的扩产情况看,这些在各大企业公告和预计中的产能,可能未必能够如期实现。

第一,规划中的产能落地的时间和产量都不一定能按计划实行。近期市场中出现一系列对于锂盐即将进入供过于求,锂盐价格下降的观点。如果各主要产区的产能扩张能够实际落地且如期达产,锂行情确实可能出现这种情况。

因为在未来两年内,新能车及储能需求的增速大概率逐渐回落,供给如果大幅度增加,供过于求不可避免。但以产能周期来看,上游锂矿从勘探到矿石的产出平均需要8~9年,而在上一轮锂盐价格大跌时,碳酸锂价格从2019年初的约8万元/吨跌至2020年末的不到5万元/吨,锂矿开采的资本开支显著减少。

虽然从2022 年底、2023 年初规划投产的项目较多,但在疫情、客观自然条件等影响下,这些规划中产能能够如期达产的可能性存在十分大的不确定性。而且回顾历史,全球锂盐开发项目普遍存在延期现象。即使项目投产之后,产量的释放也受到多种因素的制约,因此这些规划中的产能和达产日期,大概率要打上一个大大的问号。

第二,产能建设进度滞后于原定时间表。纵观国内外,矿山和盐湖建设过程中,多数项目最终投产时间滞后于最初公布时间表。并且多数公司在公告中发布推迟投产信息时并未提及推迟投产原因。例如西藏珠峰计划在去年11月开工的阿根廷安赫莱斯盐湖提锂项目,至今尚未能够通过环评,且多次更换合作伙伴,进度远不及预期。

手握国内锂储量最大的察尔汗盐湖开采权的盐湖股份同样如此,与比亚迪合作的年产4万吨的盐湖提锂项目,同样仅处于中试阶段。因此,从实际产能扩张情况来看,到期不能达产甚至未完工,可能性同样不小。

第三,环评等政府审批影响。无论锂辉石矿山、锂云母矿山或是盐湖提锂项目,生产过程中常会产能废弃物排放,特别是锂渣等废物的处理,存在较大的环境污染。因此,在企业开工建设新产能前,需通过相关部门的环评审批。部分地区自然生态脆弱,为保护环境,往往会对矿产开发项目采取一些限制。

2022 年 1 月,力拓在塞尔维亚贾德拉(Jadra)锂矿开发项目就因环保人士抗议而被破取消。除此之外,欧洲、美国等发达国家或地区,对矿山开采类项目环评要求更是严格,即便是如阿根廷一样的国家,环评同样要经历长时间的等待,对于西藏珠峰在阿根廷的盐湖项目,相关负责人就曾告诉记者“要经过漫长的等待”。

第四,疫情背景下,海外矿区人员流动、物流运输等受到不同程度的影响,矿山和盐湖产能建设施工也常因为防疫管控而被迫放缓甚至停工。澳洲锂矿商Allkem曾公告其 Olaroz 二期项目因为受到疫情影响推迟投产。

而除了这些因素之外,更多的不确定性都会对锂矿的产能有较大影响,使得在产矿山、盐湖的产量不及预期。以今年川渝地区的限电为例,限电使得包括锂矿、多晶硅等众多新能源上游的原材料产能下降,影响生产时间超过两周。再如加拿大要求中国的三家公司剥离在加拿大本地的锂矿资产投资,这种锂矿自主安全可控的要求,也同样会给锂矿的产能带来进一步的不确定。

因此,综合来看,根据以往生产经验,无论新落地产能或是成熟产能,其生产过程中均有可能遭遇各种偶发因素影响,产量常难以达到指引要求。

如果考虑到供给达产不急预期,而新能源车和储能需求高速增长的情况下,锂矿很难出现价格的大幅下跌,即便无法继续快速上行,维持在高位震荡是大概率事件。