据近日报道,截至10月底,全球船厂海上风电安装船订单为37艘,接近九成(33艘)由我国船厂承接制造。国内企业海外收入大增,今年前三季度,大金重工海外业务收入同比增长71.50%。

与海外订单的火热相比,风电企业的股价仍然冰冷。年初至今,风电龙头金风科技股价下跌23%,明阳智能股价更是下跌48%接近腰斩。

出海毫无疑问有着广阔的市场空间,欧洲能源危机后,加大了风电转型。到2023年,部分国家的风机需求量将扩大近四倍。为什么已经拿到出海订单的风电企业,仍然不受资本市场青睐呢?

本文持有以下观点:

1、风电出海的成本优势被弱化。风电出海不只是“卖风机”,更关键的是要完成风电项目建设。而在项目建设中,部分欧洲国家强调产业链本土化。在与海外产业链合作后,国内企业将或多或少的遇到欧洲风电企业的高成本问题,利润空间会被压缩。

2、海外风电市场也很卷。BP、道达尔等不差钱的欧洲油气巨头正以不计成本的方式抢风电订单。而德国更是出台了负补贴的招标政策,企业拿订单可以给政府补贴,价高者中标。海外的竞争环境不利于风电企业的利润提升。

3、出海改变不了目前国内价格战的核心矛盾。国内风电产能过剩率在50%以上,风电整机商打起了价格战,海上风机价格从7000元/千瓦左右,降至目前的3500元/千瓦左右。而风电企业扩产潮仍在继续,价格战看不到结束的信号。

海外订单救不了风电的股价

今年以来风电企业出海形势一片大好,风电龙头企业陆续宣布签了海外的大单。

比如,明阳智能中标塞尔维亚150MW风机采购项目,中标价格7.9亿元。中天科技预中标丹麦Baltica 2 海上风电项目(B 包)275kV 高压交流海底光电复合缆及其配套附件,预中标金额折合约12.09亿元。

其他企业也接连斩获订单。据央视新闻近日报道,截至10月底,全球船厂海上风电安装船订单为37艘,接近九成(33艘)由我国船厂承接制造。

风电出海也有广阔的市场前景。由于能源危机,海上风电成为欧洲重要的转型方向。

具体规划方面,英国计划2030实现50GW海上风电装机,德国计划在2030年海风装机量达到30GW,法国承诺在2050年达到40GW海上风电装机。要知道,2022年英国、德国、荷兰、丹麦累计海风总装机容量才大约28GW,按照欧洲主要国家的产能规划,即使假设2030年欧洲总装机实现100GW,欧洲的风机需求也将近扩大4倍。

而在欧洲风电扩产前,欧洲风电就出现了供不应求的局面,目前除中国地区外,全球海上风电基础设施的产能满足率仅不到70%,为风电出海提供了契机。

出海带来了广阔的市场空间,且国内龙头已经拿到了订单。在高预期和订单兑现下,风电企业的股价应该扶摇直上才对。但实际情况恰恰相反,风电企业股价仍然跌跌不休。年初至今,风电龙头金风科技股价下跌23%,明阳智能股价更是下跌48%接近腰斩。

为什么出海订单大增,反而没能挽救风电企业的股价呢?

海外风电也很卷

“我们每卖出一台风力涡轮机,就会损失8%。”维斯塔斯的首席执行官亨里克·安德森(Henrik Andersen)在去年接受媒体采访时表示。

作为欧洲最大的风电整机商维斯塔斯2021年净利润下降了38.53%,2022年亏损15.72亿欧元,毛利率从10%下降到0.8%。欧洲另一大风机巨头西门子歌美飒业绩更差,2020财年至2022财年分别亏损9.18亿欧元、6.27亿欧元、9.4亿欧元。

海外风电巨头亏损是因为通胀以及不断上涨的原材料成本,让很多厂商的风机成本价已经超过招标售价。与欧洲风电企业相比,国内风电企业自然具备成本优势,但这种成本优势正在被弱化。

与其他产品出海不同,风电出海并非止于卖风机,更关键的是完成风电项目建设,这意味着企业需要参与海外不同国家的认证、物流、施工安装等诸多环节。而在风电项目建设中,风电企业必须与本地产业链合作。比如,苏格兰及英国提出了对供应链本地化的要求。同时,北欧四国在北海风电峰会上也强调要保证能源安全和独立。

欧洲国家强调产业链本土化,对中国风电企业出海意味着要实现整个产业链的全球化。国内很多风电产业链的制造商已经开始有计划、有规模地走向海外。比如,中国风机市场占有率排名第二的远景集团高级副总裁田庆军表示,金风走出去并不会把国内的供应链一股脑地全带出去,而是会在当地利用好已有的资源。目前远景集团在部分海外国家已设有主机厂、叶片厂。

在与海外产业链合作后,国内企业也将或多或少的遇到欧洲风电企业的高成本问题,利润空间会被压缩。更重要的是,欧洲风电市场也在变卷。

今年7月份,德国首次海上风电特别招标结果出炉,两家中标者依靠特别招标中“负补贴”无上限的规则,共计支付126亿欧元(彼时合人民币1009亿元),拿下了7GW的海上风电项目。所谓特别招标”,指的是在部分招标中,允许负补贴,即开发商可以在零补贴电价的基础上,提出向联邦政府支付一笔费用,费用不设上限,价高者得。

德国推出负补贴的勇气是,欧洲风电市场正在迎来巨头搅局。英国石油公司(BP)、道达尔(TotalEnergies)等油气巨头正不计成本的向风电转型。欧洲从业者认为,像BP和道达尔这样的油气巨头将继续采取“负补贴”不封顶的竞标方式,为了赢得项目一掷千金。

欧洲油气巨头不计成本的抢项目,为国内风电出海埋上了阴影。除了出海业务的不确定性,风电企业的国内业务也在面临困境。

远水解不了近渴

2023年前三季度,风电整机商的盈利水平进一步下滑:金风科技、明阳智能、运达股份、的净利润分别下降46.7%、65.6%、45.4%。

净利润下滑是因为风电需求被透支后,新风电装机量滑坡,导致产能过剩,进而引起了行业价格战。2020年后风电补贴逐步取消,行业出现抢装潮,2020年中国新增风电装机达到最高点:71.67GW。但随后新增风机装机数出现滑坡,2021年和2022年分别降至47.57GW和37.63GW。

随着新增风机装机数量的滑坡,风电行业出现产能过剩的情况,据北极星电力网报道,风电产能过剩率在50%以上。随之风电整机商打起了价格战。据中国可再生能源学会风能专业委员会等机构统计,陆上风机平均招标价格从2021年1月的3100元/千瓦,跌到了2022年12月的1700元/千瓦左右。目前招标价格仍在1500元/千瓦左右的低位。海上风机价格从7000元/千瓦左右,降至目前的3500元/千瓦左右。

而目前看,国内风电产能产能过剩的情况短期内无法扭转。我国陆上、近海风资源的风电开发已相对成熟,远海风电是行业内剩下的新增量。但远海风电由于高成本在应用上有很大瓶颈。

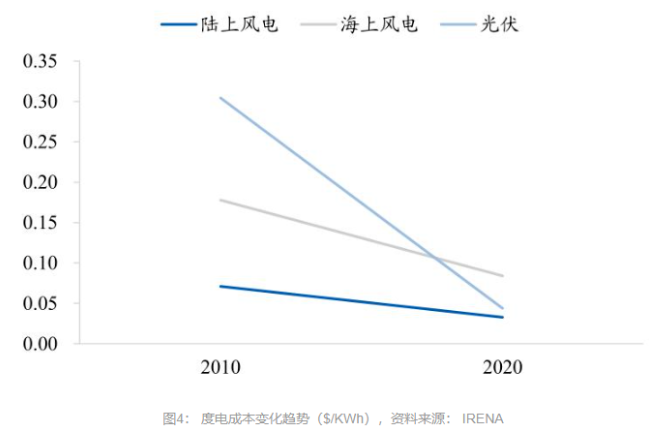

在新能源发电中,风电装机量一直领先于太阳能发电。2022年,两者位置互换,中国太阳能发电装机量首次超过了风电。这其中的核心逻辑就是光伏随着技术进步,成本下降更快,在用电成本上已经达到和风电相同的水平。如下图所示,海上风电尤其是远海风电,用电成本已经高于光伏,在成本更高且用电灵活性又不及光伏的情况下,远海风电很容易遇到瓶颈。

在国内风电应用遇到瓶颈的情况下,风电企业却产能过剩中掀起扩产潮。今年以来,晶科科技拟投资建设200MW风力发电项目。振江股份预计投资50亿,建设海上风电产品生产基地。金风科技预计总投资133亿,拟在河北秦皇岛建设新能源装备产业基地。可以预见,行业价格战仍然没有停止的信号。

当出海短期内难以带动风电企业的利润,国内市场价格战又无止战的信号,风电企业仍处在残酷且激烈的淘汰赛中。