4月11日,李晓明控股、已进入包括LGES、三星SDI、松下、宁德时代、中创新航、国轩高科等绝大多数主流锂电生产企业供应链体系的恩捷股份(SZ:002812)披露2021年年报:营收逼近80亿元,同比增长86%;归母净利润27亿元,同比增长144%,均创上市以来新高。

这份烛照行业的业绩背后是公司大规模融资扩张。据了解,2016年恩捷股份上市之初已募资124亿元,2020年再次定增50亿元,目前仍有128亿元的定增在路上。

业内分析人士钛媒体APP指出,群雄逐鹿的锂电市场,短期内根本无法接纳如此多的产能膨胀,而产能过剩的最直接后果,就是开始新一轮的淘汰赛,企业优胜劣汰。

值得一提的是,靠着激进扩产的执着,恩捷股份市值曾一度冲破3000亿大关,其实控人李晓明家族更是长年稳居云南首富宝座。李晓明早在数年前便携家族移民美国,仅留其弟李晓华尚为中国国籍,也已获得美国绿卡。

同时,根据李晓明家族最新发布的第四轮减持计划,一旦定格减持,将一举套现超40亿元,而此前三轮减持已经完成接近20亿元的资金退出。截至目前,两年间,李晓华家族的持股比例已经减少7.52个百分点。

做隔膜比做烟标挣钱

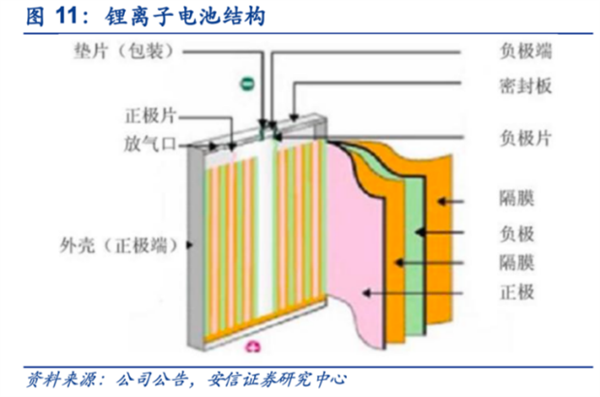

锂电池主要由四大材料构成:正极材料、负极材料、电解液、隔膜和其他部件组成。隔膜的作用是将电池的正极、负极分开,避免正负极接触短路,提供微孔通道保证电解质离子自由通过。可以说,隔膜是电池体系的安全保证。

但在中国市场,李晓明和恩捷股份并不是第一批吃螃蟹的人。

2003年,星源材质(SZ:300568)的创始人陈秀峰还在深圳做显示器生意,一次与东莞商人的偶然接触,得知外貌平平无奇的锂电隔膜竟能卖到十几美金一平米。巨大的利润诱惑下,陈秀锋创立星源材质一头扎进隔膜生产,却浑然未觉这一产业的曲折与艰难。

同一时间,从美国学成归来的李晓明还在云南做烟标生意。1996年,李晓明、李晓华兄弟相继创立云南红塔塑胶有限公司、云南德新纸业有限公司、云南红创包装有限公司,并于2006年时,以红塔塑胶为母体,收购玉溪创新工贸有限公司,后更名云南创新新材料股份有限公司(恩捷股份前身,以下简称“创新股份”),以完善自己在烟标及BOPP膜领域的布局。

2010年至2016年,凭借云南烟草大省的区位优势,创新股份的烟标业务已经能够实现10亿元左右的营收,以及1-1.6亿元的利润,但李晓明的目光却盯上了更为赚钱的“膜”生意。

在星源材质的刺激下,2010年,通过烟标业务完成原始积累的李晓明终于腾出手来,在上海创立上海恩捷新材料科技有限公司(以下简称“上海恩捷”),专注于锂电池湿法隔膜生产,6年后便实现营业收入5亿元。这也奠定了未来恩捷股份超越星源材质、出货量全球第一的江湖地位。

2016年9月,控股公司营收相对较高的创新股份率先在深交所上市挂牌,这是李晓明将锂电隔膜业务整体上市的第一步。8个月后,创新股份正式筹备将上海恩捷注入上市公司,以50亿元的对价、溢价超3倍收购上海恩捷90.08%股权,并于2018年8月走完这笔左手倒右手的重组交易,公司简称也改为“恩捷股份”。

此后,恩捷股份在锂电隔膜市场靠扩张一骑绝尘。2018年11月收购江西通瑞,2019年5月收购深圳青松,2020年3月收购苏州捷力,2021年5月收购重庆纽米,2022年3月收购富强科技。

产能扩张馅饼还是陷阱?

凭借步步为营的并购和新能源车迎来风口,李晓明家族也顺利收获了一个可喜的4月。

4月11日晚间,恩捷股份披露2021年年报,报告期内,公司全年实现营业收入79.82亿元,同比增长86.37%;实现归属于上市公司的净利润27.18亿元,同比增长143.60%;实现扣非净利润25.67亿元,同比增长159.17%。

同一天,恩捷股份在2022年一季报袒露,报告期内预计实现归属于上市公司的净利润8.65亿元—9.5亿万元,比上年同期增加100.19%—119.86%。

面对成倍的净利持续激增,恩捷股份给出的统一解释为:“受益于于公司湿法锂电池隔离膜产能持续提升”。但正是这份“产能持续提升”的热情,让行业对于产能过剩的警惕神经再度紧绷。

数据显示,为扩充产能,恩捷股份在2016年完成128亿资金募集后,又于2020年增发50亿元用于锂离子电池隔膜项目扩建,2021年11月,股东大会再次通过128亿元的定增预案,目前已获得证监会反馈。

同时,根据恩捷股份互动易回复及机构调研信息,截至2021年底,公司锂电池隔离膜产能已经实现约50亿平方米,预计到2022年底,公司锂电池隔离膜产能约70亿平方米,而到2025年,这一数据将提升至120-130亿平方米。

钛媒体APP梳理发现,2020年以来,包括锂电隔膜内在,锂电池板块内一众公司掀起的股权融资金额急剧膨胀,已经完成的和尚在申请阶段的定增合计募资金额约达2000亿元。

对此,乘联会秘书长崔东树告诉钛媒体APP,以目前的情况看,短期之内市场肯定容纳不了这么多产能,而且扩张之中,大部分企业产能利用率并不高。“大家都坚定地以目前的眼光看未来,看到现在市场供不应求,就认为以后市场也供不应求,所以拼命扩张。”

崔东树表示,盲目扩张的最直接后果,就是引发产能过剩,催生新一轮的优胜劣汰,“有的企业是不知道别人具体投了多少,有的是即使知道了,认为自己有订单在手边,也不在乎这些。”

李晓明家族的四轮减持

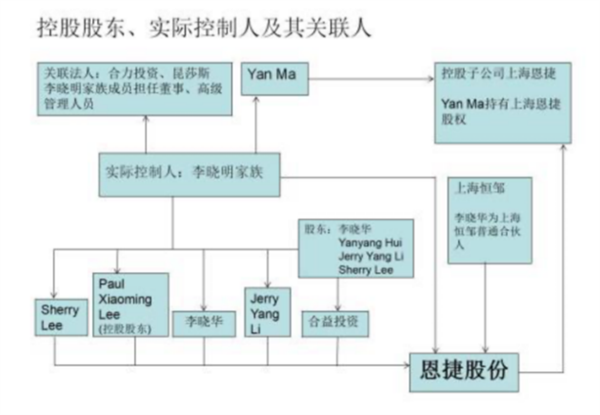

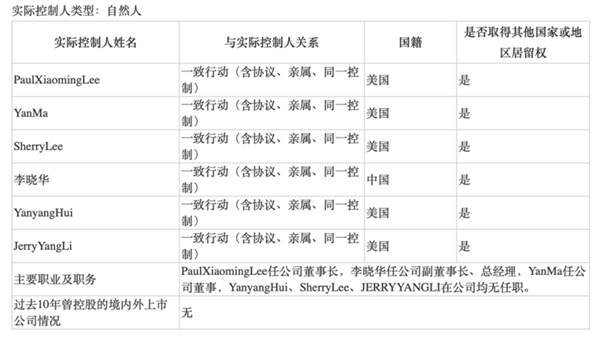

钛媒体APP注意到,截至2021年底,李晓明家族6人通过直接或间接的方式在恩捷股份共持股46.64%,Paul Xiao Lee(李晓明)直接持股14.14%,其弟李晓华直接持股7.83%,女儿Sherry Lee 直接持股8.23%,侄子Jerry Yang Li直接持股1.98%,妻子Yan Ma,弟媳Yanyang Hui等家族成员通过合益投资、合力投资等间接持有公司15.21%股权。

值得一提是,在上述6位家庭成员中,只有李晓华为拥有境外居留权的中国公民,其余5位成员均已加入美国国籍。

控股恩捷股份的财富积累迅速让李晓明家族连续数年登上国内富豪榜。根据2021年《福布斯中国内地富豪榜》,李晓明家族和他本人以670亿元的财富金额排名第50位。

随着股价的走高,2019年底,李晓明家族开始着手套现。钛媒体APP统计,从2019年11月至今,两年左右的时间内,李晓明家族已经发布4轮减持计划。目前,前三轮减持已结束,累计套现接近20亿元。

根据其第四轮减持计划,李晓明家族成员之李晓华、JerryYang Li和Sherry Lee 2021年12月22日至2022年6月21日以集中竞价方式合计减持公司股份不超过2200万股。

在这轮减持计划中,目前,李晓华已减持28.47万股,Sherry Lee减持6.74万股,共计套现9000余万元。在这期间,关联企业合力投资和上海恒邹也成功套现近7亿元。倘若该轮减持顶格执行,按目前二级市场交易价计算,套现额度将达到44亿元。加上此前的套现,金额将达60亿元。

根据恩捷股份公告,截至目前,Paul Xiaoming Lee (李晓明)持股14.23%,合益投资持股13.39%,合力投资持股0.94%,Sherry Lee 8.23李晓华7.79%,合计持股44.58%。

对比2019年年报数据,Paul Xiaoming Lee (李晓明)持股17.01%,合益投资持股15.6%,合力投资持股1.58%,Sherry Lee 9.12李晓华8.7%,合计持股52.01%。也就是说,两年时间,李晓华家族持股比例已经减少7.52个百分点。减持的原因是“股东自身资金需求”。