到了2022年,已经没有人再怀疑光伏的成长性了,在新能源行业中,光伏在降成本、技术迭代、应用场景等方面都有明显的优势。

其实,2021年光伏行业整体的发展低于2021年的年初预期,原因是硅料供不应求,硅料涨价带动了全产业链价格上浮,光伏中游和下游企业对价格比较敏感,导致全年光伏装机只有53GW,比行业预测的60-70GW低了不少。

2022年光伏行业发展预判

不过,从2022开年来看,光伏行业已经有了肉眼可见的几个利好因素:

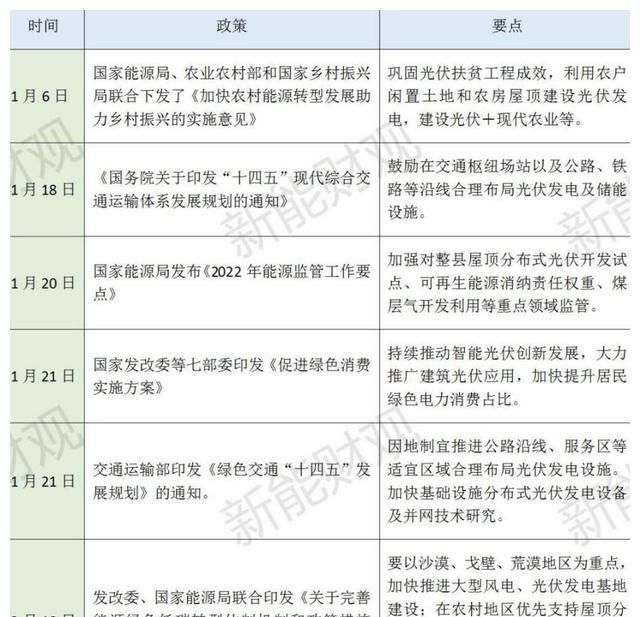

一是政策的驱动。光伏的发展一定要政策先行,下面是2022年开年的光伏政策发布情况。

2022年开年光伏政策

二是2022年宏观经济预计将呈现先低后高的走势。去年国内面临需求收缩、供给冲击、预期转弱三重压力,中央经济工作会议提出今年要以财政政策积极提效,通过减税降费、适度超前开展基础设施投资,提升内需能力。光伏电站作为基础设施的一部分预计需求还会进一步增加。

三是光伏产业链上游产能逐渐释放,很多下游企业近两年开始入局硅料生产,今年这些产能释放,硅料供给增加可以有效缓解全产业链的成本上涨,届时中下游的光伏企业受益最大。

在光伏行业继续向好发展的情况下,本文聚焦于上游光伏关键技术及代表企业。

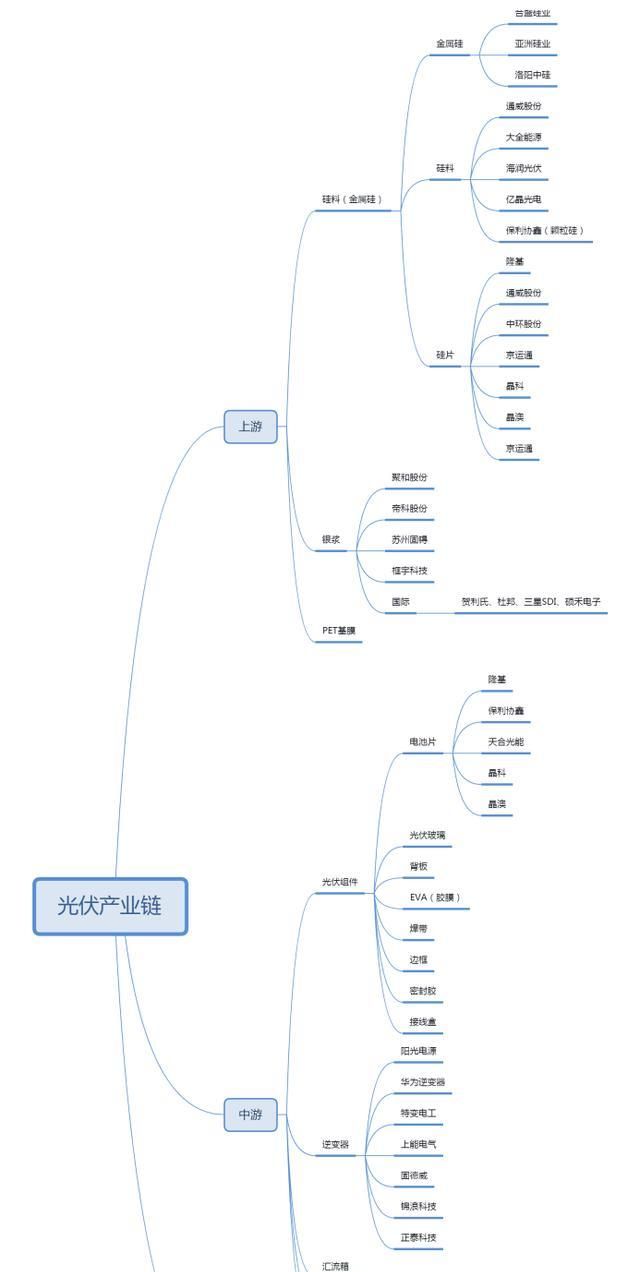

光伏产业链

目前在上游环节,颗粒硅技术和银浆技术受关注度较高。

一、颗粒硅技术及相关企业财务指标分析

硅片的原始材料是金属硅,金属硅是用硅石来冶炼的,最常见的硅石是石英。

从硅石到硅本质上是一个还原过程,二氧化硅和碳反应可以生成金属硅和一氧化碳。工业中常使用的还原剂是石油焦和木炭,在电弧炉中进行高温还原反应。

从金属硅开始需要进一步提纯成高纯度多晶硅,按照多晶硅的纯度,可以分为工业硅、冶金级多晶硅、太阳能级多晶硅、电子级多晶硅。其中,太阳能级多晶硅的纯度在6N-9N之间。

目前,应用最广泛的多晶硅生产方法是改良西门子法,就是把石英砂放在电炉中冶炼,还原成纯度为99%以上的工业硅粉。

改良西门子法分为四个工段,硅粉在冷氢化装置中变成三氯氢硅,通过精馏提纯至一定程度进入西门子法的还原炉,通过气相沉积法将三氯氢硅还原成硅,沉积在硅棒上,形成多晶硅硅棒,这个过程要加热到1100℃,而且生成的尾气要进行分离,改良西门子法主要在这两步比颗粒硅硫化床法更耗能。

颗粒硅技术在三氯氢硅提纯时不需要达到西门子法提纯的纯度级别,只需要加热到650摄氏度即可,另外,颗粒硅使用流化床分解,生成的氢气可以循环使用,不像西门子法需要处理尾气。所以,颗粒硅比改良西门子法更节能。

根据2020年光伏制造行业规范的条件计算,每公斤颗粒硅生产的综合电耗比传统西门子法节省约2/3。每生产一万吨颗粒硅能减少碳排放约44万吨。

颗粒硅技术的主要玩家:保利协鑫

在多晶硅生产中,改良西门子法是主流,产量占比达到98%以上,颗粒硅在近两年开始得到重视,生产企业主要有保利协鑫,目前已经达到了量产阶段。

2020年9月,保利协鑫旗下的全资子公司江苏中能硅业科技发展有限公司的5.4万吨颗粒硅项目正式开工。相应的也将部分多晶硅产能置换成颗粒硅产能,到2020年底其颗粒硅产能已经达到1万吨,2021年颗粒硅产能达到3万吨。

保利协鑫已经宣布颗粒硅的各项工艺和量产技术十分成熟,在行内已经得到了其他企业的认可,与许多企业都签订了合作协议。比如,2021年2月2日,江苏中能硅业和天津中环、隆基绿能签订了44万吨的硅料长单。2021年2月28日,与上机数控签订了30万吨的颗粒硅战略合作项目。

从保利协鑫2016-2020年的营收情况来看,保利协鑫的净利润分别为20.29亿元、19.74亿元、-6.93亿元、-1.97亿元、-56.68亿元。2020的净利率达到-42.89%,净资产收益率为-29.18%。

从2018年到2020年,协鑫出现了连续三年亏损,总的来说,协鑫的亏损与光伏行业的大环境有关,也与协鑫的布局有关。2018年5.31政策发布以后,电站补贴急速降低,对光伏企业的盈利和融资成本都产生了很大影响,作为民营企业的协鑫,受到的冲击更明显。

协鑫的硅片业务主要以多晶硅为主,2019年占比达到90%以上,从2018年开始,单晶硅开始替代多晶硅,协鑫的多晶硅硅片市场逐渐被蚕食。对于亏损最大的2020年,协鑫给出的解释是由于新疆产能没有获得收益和资产减值导致。

根据2022年1月协鑫发布的最新业绩预告,协鑫光伏业务2021年预计盈利54亿元,成功实现了扭亏为盈。通过协鑫与隆基、中环和上机数控的颗粒硅合作来看,其颗粒硅的业务拓展还是值得期待的。

二、光伏银浆技术及相关企业财务指标分析

光伏银浆是由高纯金属银微粒和玻璃氧化物组成的一种混合浆料,是辅材中的核心部件,分为正银和背银,分别填装在太阳能电池片的正极和负极。光伏银浆对组成成分的要求十分严格,直接决定电池片的转换效率,所以是一个门槛很高的分支行业。

TOPCon的银浆消耗量比PERC电池多出五成以上,HJT的银浆消耗量比PERC多出一倍以上,所以随着TOPCon和HJT替代PERC,对银浆的需求还会继续增长。

HJT电池的银浆与PERC和TOPCon电池有所区别,PERC和TOPCon使用的是高温银浆,而HJT需要使用新型的低温银浆。

HJT电池是在晶硅基片基础上使用薄膜技术制作PN节和导电层,整个过程要求工艺温度不能超过400℃,如果使用高温银浆的方法制作HJT的正负极,那么高温银浆所需的700℃高温会对HJT薄膜结构造成较大的损伤,所以HJT技术对银浆的要求更加苛刻。

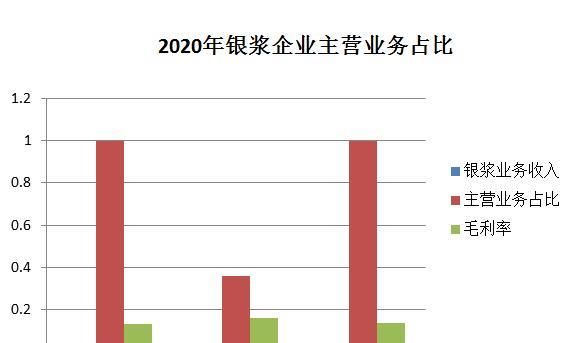

国际银浆市场主要由贺利氏、杜邦、三星SDI、硕禾电子四家企业主导,国内的银浆企业发展较晚,从2011年以后才起步,目前,国内的光伏银浆进口超过五成,国内主要以四大银浆企业为主,分别是帝科股份、苏州固锝、常州聚和、匡宇科技。其中,帝科股份市场占比最高,约占15%左右,苏州固锝市场份额约10%,常州聚合占比约8%,匡宇科技占比约3%。

光伏银浆是少数国产化程度较低的光伏细分市场,随着新一代光伏技术的全面替代,银浆的国产替代更加迫切。

目前,国内光伏银浆企业中,帝科股份和苏州固锝占据前两位,市场占有率均超过10%。同时,国内能够量产低温银浆的也只有帝科股份和苏州固锝。下面主要对帝科股份和苏州固锝的主要经营指标进行分析。

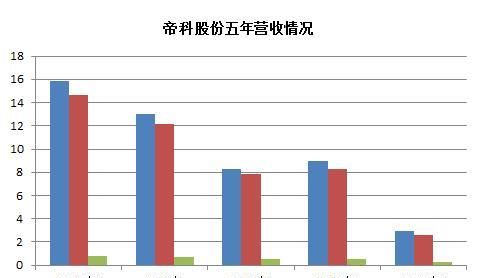

(1)帝科股份

从帝科股份的五年营收情况来看,它的净利率并不高,基本上低于1亿元,维持在9千万到1亿之间。这种情况是因为光伏银浆企业受到上游的银粉等原材料价格的影响,导致物料成本高企。

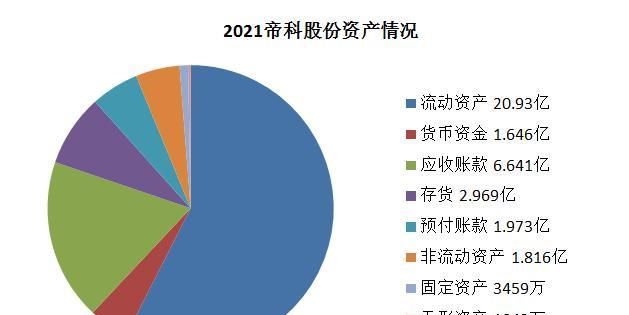

同时,到2021年三季度,帝科股份的预付账款为1.97亿元,而应收账款达到了6.64亿元,说明了企业在行业上下游中的话语权较弱,既需要支付预付账款,又面临光伏企业的大幅应收款项。这样的结果导致现金流较差。

不过好在帝科股份的固定资产数额较小,相对于光伏企业动辄数亿的资产投资而言,3459万元的固定资产对企业的负担很小。所以从帝科股份的净资产收益率来看,从2016-2020年基本维持在13%左右,保持了不错的水平。

(2)苏州固锝

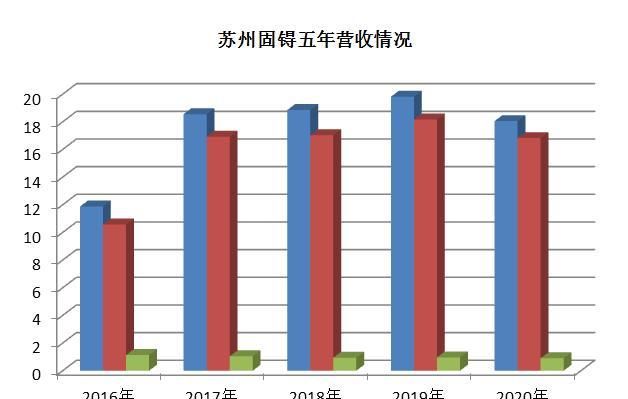

苏州固锝是国内二极管的龙头企业,光伏银浆的业务仅仅占到四成左右。苏州固锝的营收情况与帝科股份类似,2016-2020年的总营收分别为11.87、18.55、18.85、19.81、18.05亿元,减去成本每年的归属净利润维持在1亿元左右。

2012-2020年苏州固锝净资产收益率

2020年苏州固锝的固定资产达到5亿元,比帝科股份高出不少,因此在相同的归母净利润下,其净资产收益率相对较低,基本维持在5%-8%之间。

苏州固锝在光伏银浆方面的亮点是在低温银浆研发方面取得了突破。2021年7月,苏州固锝旗下的全资子公司苏州晶银新材料科技有限公司和福建钜能合作开发的光伏低温银浆成功导入HJT电池,实现规模化量产。

帝科股份的低温银浆技术主要通过收购取得,而苏州固锝的低温银浆技术主要通过自主研发,在提高国产低温银浆方面有很重要的意义。

另外,苏州固锝的低温银浆技术只需要在高温银浆生产线上稍微改造即可,对设备的改造要求不高。苏州固锝也将光伏银浆作为未来主要的业务增长极。

三、总结

2022年,光伏行业整体将继续向好,而光伏行业进一步发展的关键就是降成本。

在上游硅料生产技术方面,颗粒硅的单位产品能耗比改良西门子法低三分之二,而且更适合下一代单晶拉晶工艺CCZ(连续直拉),比块状单晶省去了破碎工序,具有更高的生产效率,所以颗粒硅的发展前景还是比较乐观的。

而光伏银浆是我们的短板,国内现在正处于TOPCon和HJT迭代的关键期,对高温银浆和低温银浆的需求量还在增加,巨大的市场有了,未来能不能打破国外的技术垄断,实现银浆技术的国产化,还需要银浆企业的继续努力。