2017年以来,工信部部已累计发布11批推荐车型目录,共包括2949个车型。随着传统燃油车的扩张受阻,新能源的企业加入热情很高,宁波杉杉、安徽鑫盛、江西江铃改装、山西皇城相府宇航等更多企业进入新能源客车和专用车的领域。近期双积分政策明朗,未来油耗积分将加强,这对车市的新能源车销量提升促进应该较大。

1、第11批目录跟随公告发布

本次的301批目录是2017年的第11批目录,也是基本符合每年1月必有1批的汽车企业及车辆产品目录的发布惯例。随着新能源车推广目录伴随产品公告目录的本月顺利发布,新能源车目录年末较好增长有很好的基础。

2、2017年目录的车型数量较多

2017目录的数量3114款相对前期的15年1857款和16年2198款大幅增长,主要是专用车目录增长,也是纯电动的目录车型的高增长。17年纯电乘用车目录有339款,另外主要增长的是专用车。2017年新能源目录增长较少增长的是插混乘用车,仅有35款,而第11批的进入数量为1款。

3、2017年目录的车型结构变化

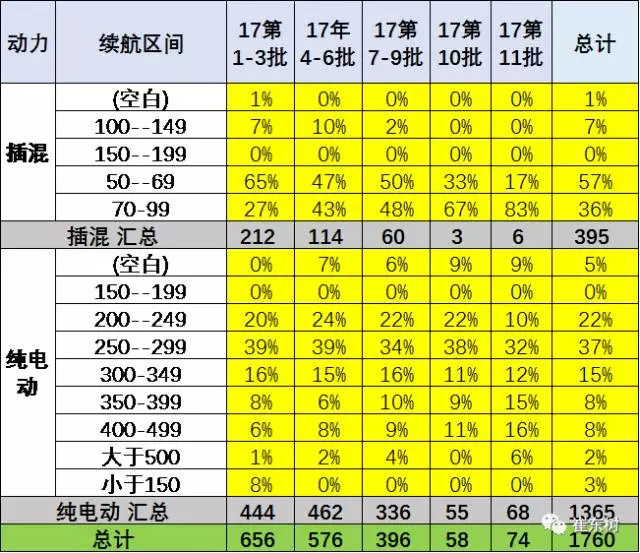

17年在1-3批平均340个目录的情况下,第4-6批的目录平均在320款,第7-9批目录逐步降低,第11的164款属于回归常态。

17年1-9月的专用车和乘用车的目录已经超过16年全年水平,总目录也超过16年水平。客车目录也稍超16年全年,主要是纯电动客车的目录保持稳定,但纯电动轻客的目录大幅减少。乘用车补贴不鼓励插混,导致企业的选择不一样。

二、新能源车型电池种类特征

1、乘用车电池特征分析

新能源车的电池的提升表现较突出,三元的优势快速明显。乘用车的三元锂占比达到近75%的车型分布,而专用车也达到80%的分布,说明产品转型速度较快。乘用车的电池主要是三元为主。第8批的磷酸铁锂仅有1款车型,是HFC7001A3EV。第九批的4款是3款比亚迪的轿车和1款昌河的轿车。第10批的磷酸铁锂电池的是奇瑞的小蚂蚁和海马的普力马。第11批的磷酸铁锂仅有1款车型,是江淮车型。

插混基本实现三元化进程,磷酸铁锂逐步退出乘用车市场。

2、客车电池特征分析

客车的电池是纯电动基本是磷酸铁锂,锰酸锂的客车也是占比很高的,尤其是插混的客车大部分是锰酸锂。

17的钛酸锂的产品较多,主要是珠海广通和石家庄中博的银龙钛酸锂产品。

3、专用车电池特征分析

专用车的目录是磷酸铁锂和三元锂的共同推动,第11批的磷酸铁锂达到30%虽是偏高,低成本需求依旧相对较多。

三、纯电动新能源车能量密度特征

1、纯电动乘用车

以上为纯电动且非快充的电池的特征。17年充电乘用车的能量密度的提升也是较快,但第11批乘用车车高于120的占到56%,低能量密度的电池有所回升。而且本批的磷酸铁锂电池的车型增加较多,能量密度表现一般。

2、纯电动客车

2017年客车电池提升很快,磷酸铁锂的占比保持90%以上,第11批磷酸铁锂的电池的能量密度达到115以下仅10%.而锰酸锂也是基本都是高于115。由于客车的竞争相对充分,大部分客车企业都能实现115的补贴鼓励要求。客车目前主要贴着补贴推动,但高于140瓦、千克的新品也是开始推出。

3、纯电动专用车

专用车相对于客车和乘用车电池表现稍差,的基本都在90-115区间内。专用车的电池基本是三元保持在66%左右,而磷酸铁锂在30%左右。第九批的专用车电池持续提升。

四、乘用车的产品投入特征

1、主力厂家的产品申报

乘用车的新品续航里程趋于实用化,电池用量相对稳定。第11批的乘用车电动续航里程到到平均251公里,电池平均在39度水平,百公里电耗在15度。第11批的电耗偏高,体现电动轿车的技术仍需提升。

2、主力产品分析

主力车型的产品分布在3.7和4.5形成两个主力区间。前期第一批的主力是2.7米左右的产品。目前新推车型的产品逐步中型化,在4.5-4.6米形成较多推出。高度超过1.8米的一般是微客类车产品,不知是客货运输等类别。目前大型车相对较多,4.4米以上车型较多,产品指标表现较好。但随着新能源车的市场化选择,中大型电动乘用车的产品推出和市场选择仍有明显差距,新形势下的新品有不确定性的表现。

本月的小鹏汽车和国金汽车逐步投入产品,应该是国金的自主生产较彻底。