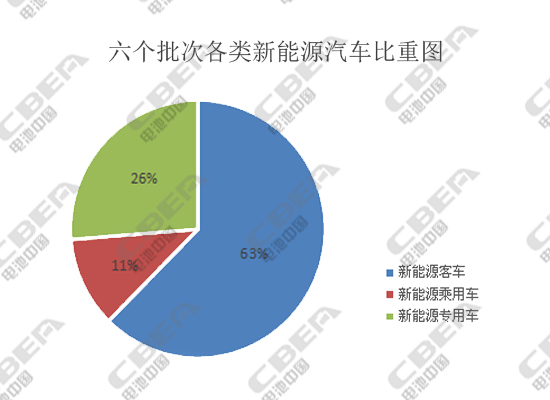

截止到目前,国家工信部已累计发布了六个批次《新能源汽车推广应用推荐车型目录》(以下简称推荐目录),共涉及1983个新能源汽车车型。其中新能源客车总车型数为1237款,占比为62.38%;新能源乘用车总车型数为225款,占比为11.35%;新能源专用车总车型数为521款,占比26.27%。

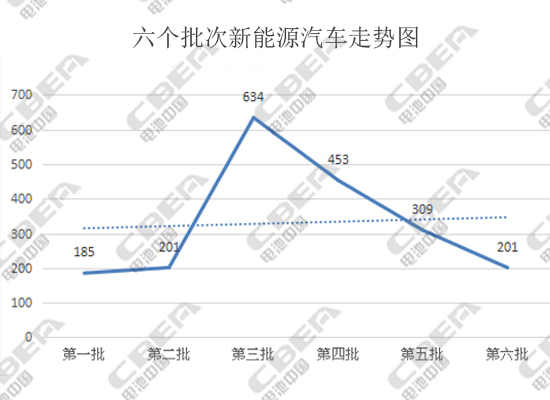

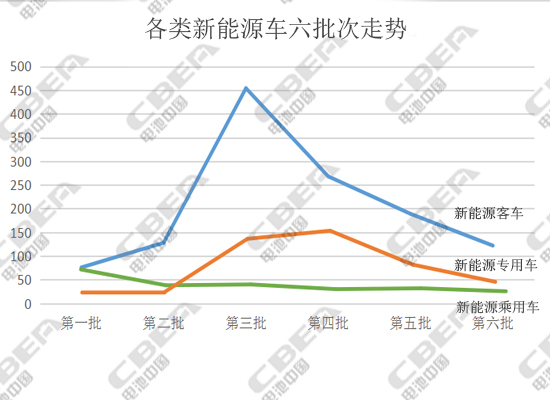

根据电池中国网分析,受到国家新能源汽车新政策及已过目录车型推倒重审的影响,车企1-2月加紧对重审车型进行调整,因此在第3批公告中出现“扎堆式”增长的情况(第3批入选车型总数为634款,在第2批入选车型数201款的基础上再增加215.42%)。同时受补贴新政与系统能量密度等挂钩的影响,部分车型退出新能源汽车的角逐,4-6批次入选的新能源车型数量呈下降态势。且由于新车型研发存在一定周期,预计第七批通过车型数量与第六批基本持平,后期将有所抬升。

目前我国新能源汽车领域以新能源客车和专用车成为主导,新能源客车占据较大比重,新能源专用车在第2-4批增长趋势明显。高端技术较为集中的新能源乘用车,占比重较小,增速正常。

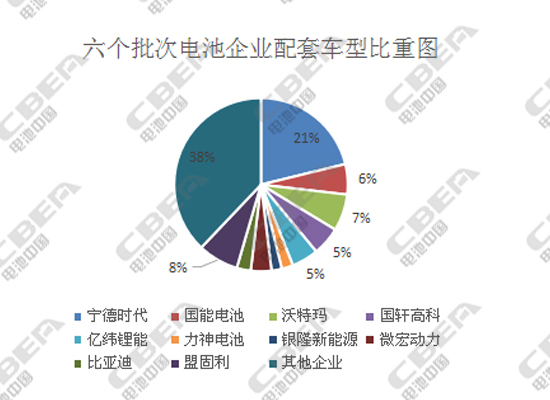

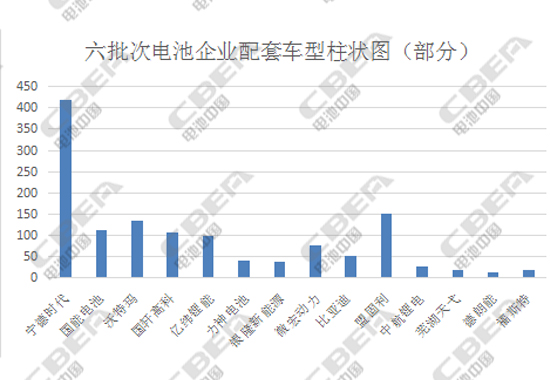

在前六批推荐目录中,90余家动力电池企业成功入围,为各大车企的新能源车型配套动力电池。然而其中只有52家被列入了电池企业白名单。在白名单日渐失效的情况下,除了本土企业的大量崛起,外资企业也同样涌入中国电池市场。

值得一提的是,在六批推荐目录中所涉及1983车型中,宁德时代可谓最大的赢家,配套车型多达420款;盟固利,沃特玛,国能电池,国轩高科,亿纬锂能等紧随其后。可以预见,下半年新能源汽车动力电池市场竞争将更加激烈,获得车企大型订单的企业将是少数,技术和规模不占优势的电池企业将被淘汰。随着外资动力电池企业进入国内新能源整车配套市场,动力电池领域的市场竞争将进一步升级,产业将面临进一步整合。

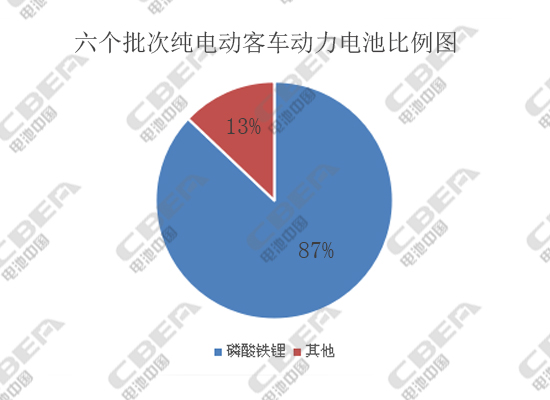

在纯电动客车动力电池方面,绝大多数车型选择使用磷酸锂铁电池,约占整体比重的87%。安全性是客车企业选择动力电池的重要标准,磷酸铁锂动力电池的安全性被客车生产企业所看好。同时,随着技术的进步,三元、锰酸锂等动力电池方案也逐渐被客车厂所采纳。未来电池技术仍是决定电池企业上升空间的重要指标。值得一提的是,钛酸锂动力电池在电动城市客车上的运用开始逐步增加,目前电动城市客车增长趋势较快,未来钛酸锂动力电池市场将有可能有小幅度的增长。

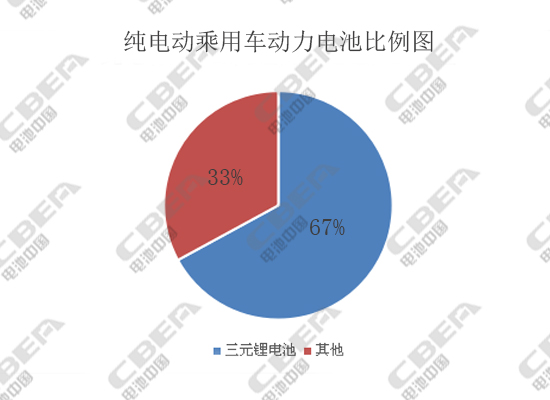

在纯电动乘用车动力电池方面,更多车企选择使用三元锂离子电池作为车型配套的动力电池,约占整体比重的67%。可以预计,车企为满足国家政策补贴标准,将更加青睐于使用能量密度更高的三元锂离子电池,这也将对动力电池提出更加严苛的要求。同时受到今年上半年钴矿和碳酸锂价格的上涨,不少企业选择使用更为廉价的锰酸锂材料作为动力电池正极材料,这也成为乘用车动力电池的一条新的技术路线;随着电池企业技术水平的提高,如21700型号三元锂离子电池的投产等,纯电动乘用车在能量密度、性价比等方面也将有更多提升的可能。

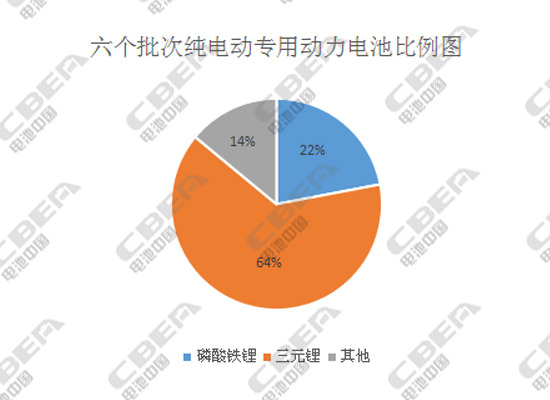

在纯电动专用车动力电池方面,由于车型规格较多,用途较为复杂。对于动力电池的要求比较灵活。除了磷酸铁锂电池和三元锂离子电池,更多新材料电池也被用在纯电动专用车上。而在电动专用车方面,中小型动力电池企业的寻求突破的空间则将更加广阔。

通过分析国家工信部六个批次的推荐目录我们发现,尽管受到国家政策调整影响,但各类新能源汽车车型申报依然呈稳定上升态势。新能源客车稳居龙头,新能源专用车和乘用车未来有可能后来居上,呈现三种车型分庭抗礼的局面。随着电池企业白名单的逐渐“失效”,国家对本土动力电池企业的保护力度将逐步下降。届时可能将有更多外资企业进入中国动力电池市场,国内企业将面临较大冲击。目前国内电池市场格局已初步形成,中小企业将面临更大的市场压力,未来分得“蛋糕”的境况将更加艰难。