对此,不少业内人士均向《科创板日报》记者表示,“峰谷价差的扩大,将利好储能行业。”

有资深储能行业专家向《科创板日报》记者表示,“一方面,储能可在电源侧可大幅提升新能源的并网友好性,减轻电源侧对电网的负担;另一方面,储能可通过调峰调频等应用,参与电力系统的整体调度,为电网系统提供关键的灵活调节能力。”

储能行业需求紧迫,但尚存待解难题

东方证券(14.950, 0.43, 2.96%)研究表示,根据储能技术,储能主要包括机械储能、电化学储能、电磁储能、热储能、化学储能等。

其中,机械储能包括抽水蓄能、飞轮储能、压缩空气储能等。目前以抽水蓄能为主,度电成本最低,但其受到地理位置的约束,近几年增长动力不足。随着技术的快速发展,电化学储能成本降低,可靠性提高,从新增装机容量来看,电化学储能正逐渐成为发展主力。

“能源结构调整和双碳战略下,风光等新能源占比快速提高,储能行业进入一个发展拐点,快速建设一批储能电站的需求变得极其紧迫。”中储国能副总经理田雨向《科创板日报》记者分析表示,“当前,电化学储能、压缩空气储能、飞轮储能等新型储能技术的市场化应用仍有待走向成熟。总体来说,目前行业处在需求紧迫、供给不足的阶段。”

田雨进一步分析表示:“当前,储能产业规模化发展面临不少难题。政策上,抽水蓄能电站以外的新型储能技术的电价政策还不够明晰、仍在探索,直接导致投资收益存有不确定性;而锂电池以外的新型储能技术还没有形成规模化产能,钠离子电池、飞轮等新型储能技术的生产工艺、关键材料等也是一大挑战。”

从供应链角度来看,“个人认为,总体是有利的。比如:压缩空气储能给传统叶轮机械行业提供了转型机遇、钠离子电池或可缓解锂电池供应链紧张问题。储能的创新驱动,还可能会创造新的产业链,创造更多就业机会。”田雨如是说。

“过去十年,储能产业经历了快速发展,目前正处于商业化、规模化应用的初期,其发展过程中仍面临诸多挑战。其中,技术层面需要进一步降本、提质、增效;储能产品的安全与标准体系仍需继续完善;商业模式有待成熟等。”有资深储能行业专家向《科创板日报》记者表示。

储能行业产业化加速,企业、资本布局火热

以电化学储能为例,安信证券研究表示,随着储能自上而下和自下而上的逻辑逐渐理顺,当前储能或将成为动力电池之外锂电池企业的下一个战场。

据CNESA统计,2020年,我国新增投运的电化学储能项目中,装机规模排名前十位的储能技术提供商为:宁德时代(592.000, -3.02, -0.51%)、力神、海基新能源、亿纬动力、上海电气(4.710, -0.05, -1.05%)国轩新能源、南都电源(12.190, 0.47, 4.01%)、赣锋电池、比亚迪(287.140, 1.22, 0.43%)、中航锂电以及国轩高科(51.830, 0.82, 1.61%)。

当前,不少电池厂商正加速竞逐储能赛道。仅在今年8月,宁德时代公告拟定增募资582亿元,用于扩产锂电池约137GWh、储能电柜30GWh;亿纬锂能(114.870, 3.86, 3.48%)、中航锂电纷纷宣布拟新建动力储能电池项目。此外,LG能源、SK创新、松下等也在储能行业有所布局。

据介绍,电化学储能系统主要由电池组、电池管理系统(BMS)、能量管理系统(EMS)、储能变流器(PCS)四大核心模块构成。其中,储能变流器包含逆变器,对应的企业有:阳光电源(158.630, -3.07, -1.90%)、锦浪科技(260.810, -14.17, -5.15%)、固德威(414.860, -2.14, -0.51%)等。

与此同时,近日,在第三届全球新能源与智能汽车供应链创新大会上,中国科学院院士、美国国家工程院外籍院士周孝信认为,“通过动力电池的梯次利用,是此前可再生能源储能的重要方式之一。但考虑到一些季节性因素的大幅度波动,需要长期、大量储能情况下,氢储能是未来的方向之一。”

资本层面,储能赛道持续升温。其中,近日,专注于压缩空气储能技术的中储国能宣布完成1.8亿元Pre-A轮融资;飞轮储能技术提供商泓慧能源获得广大控股等亿元战略投资;移动储能ODM/OEM提供商华美兴泰完成新一轮战略投资。

“资本对储能市场关注度的提升,有助于加速储能行业的商业化。这对于完善储能产业链,甚至于整个能源行业发展都将起到重要作用。”有业内人士向《科创板日报》记者分析表示。

储能产业何时迎来规模化发展?

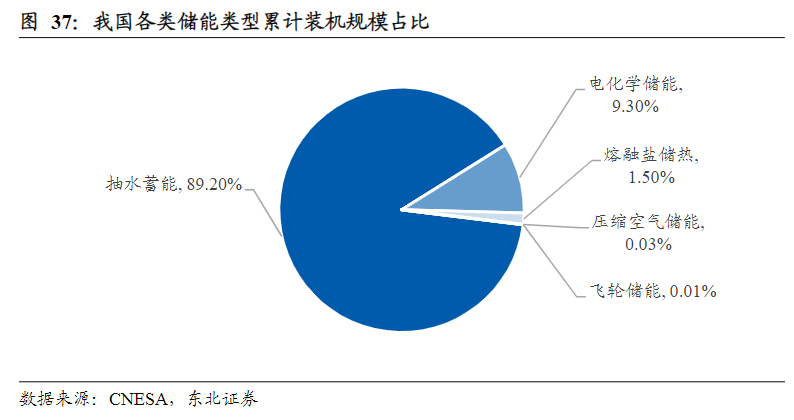

东北证券(8.650, 0.11, 1.29%)研究表示,当前,在我国各类储能类型累计装机规模中,抽水蓄能占比为89.20%;电化学储能占比为9.30%;熔融盐储热占比为1.50%;压缩空气储能占比为0.03%;飞轮储能占比为0.01%。